معاملات مارجین، پلی لغزنده در مسیر ثروتمند شدن

فهرست مطالب معاملات مارجین چیست؟

بسیاری از بازارهای مالی، دارای روشهای معاملاتی فراوانی میباشند، که معاملهگران میتوانند با استفاده از آنها محیطهای معاملهگری جذابتری را برای خود رقم بزنند. یکی از این روشهای معاملاتی، معاملات به روش مارجین (MARGIN) میباشد.

اگر خیلی کوتاه و سریع در همین ابتدا بخواهیم تعریف کوتاهی از مارجین داشته باشیم باید بگوییم: مارجین روش معاملاتی است که، به واسطه آن به معاملهگران این اجازه داده میشود تا به وسیله اهرم، سود و ضررهای بیشتری را از معاملات خود کسب کنند. در این مقاله قصد داریم تا به تمام موارد مرتبط با معاملات مارجین بپردازیم. به طور مثال قطعا استفاده از این نوع روش معاملاتی دارای مزایا و معایبی میباشد که این موارد را بررسی خواهیم کرد. اگر قصد دارید 0 تا 100 روش معاملاتی مارجین را بدانید با ما همراه باشید.

مفهوم مارجین (MARGIN) و اهرم (Leverage) چیست؟

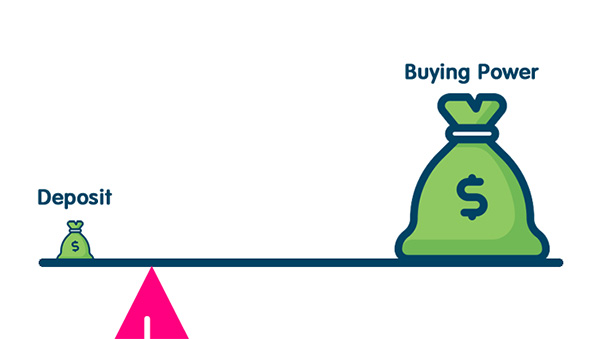

قبل از اینکه بدانیم معاملات مارجین چیست؟ بهتر است درک درستی از کلمه مارجین و اهرم داشته باشید و بدانید چگونه این دو کلمه به یکدیگر مرتبط میشوند؟ این دو کلمه در معاملات به یکدیگر مرتبط هستند اما از لحاظ معنایی کاملا مفهومی متفاوت دارند. درواقع مارجین مبلغ واقعی است که ما قصد داریم آن را نزد صرافی به عنوان وثیقه قرار دهیم تا پوزیشن باز شده معاملهگر بسته نشود. و اهرم نیز ابزاری است که به واسطه آن معاملهگر میتواند معامله چند برابری را نسبت به میزان سرمایه واقعی خود تجربه کند. یا به نوعی اهرم میتواند مبلغ گِرویی نزد صرافی را، آماده برای استفاده در معاملات مارجین کند.

روش معاملاتی مارجین (MARGIN) چیست؟

MARGIN TRADING به معاملات اهرمداری یا (Leverage) گفته میشود که، معاملهگر یا تریدر میتواند علاوه بر سرمایه خود، مبلغی را نیز به عنوان وام از صرافی دریافت کند، و به واسطه این وام سرمایه معاملاتی خود را چندین برابر افزایش دهد. معاملات مارجین در پلتفرمهای گوناگون از اعداد مختلفی استفاده میکند مثل: 2X، 5X، 10X و… که این اعداد بستگی به صرافی موردنظر شما خواهد داشت.

برای درک بهتر معاملات مارجین پیشنهاد میکنیم به این مثال توجه کنید. فرض کنید میزان سرمایه اصلی و واقعی شما 10 دلار است و قصد دارید از آن در معاملات مارجین استفاده کنید. مارجین مورد نظر شما 2X میباشد. این مقدار مارجین به این معناست که، یعنی شما به ازای هر یک دلار خود 2 دلار دریافت میکنید. که در این صورت با فرض اینکه سرمایه شما 10 دلار است با احتساب مارجین 2X اکنون شما میتوانید معاملهای را با میزان سرمایه 20 دلاری شروع کنید. به نوعی دیگر با قرار دادن میزان سرمایه اصلی خود به جای X میتوانید میزان افزایشی که سرمایه شما به واسطه مارجین برای انجام معامله داشته است را حساب کنید.

معاملهگران یا تریدرها به وسیله مارجین میتوانند سرمایه بیشتری را وارد معاملات کنند. در نظر داشته باشید هر پلتفرم یا صرافی برای معاملات مارجین خود قوانین و قواعدی دارد که باید پیش از شروع معاملات به روش مارجین آنها را بدانید.

پوزیشنهای معاملاتی در مارجین (انواع معاملات مارجین)

زمانی که شما بخواهید به واسطه مارجین معاملهای را آغاز کنید، پوزیشن معاملاتی شما از دو حالت خارج نیست. که این دو پوزیشن شامل پوزیشن خرید LONG)) یا پوزیشن فروش SHORT)) میباشد. البته به این دو پوزیش در معاملات مارجین خرید استقراضی (LONG) و فروش استقراضی (SHORT) نیز گفته میشود.

زمانی که شما پوزیشن فروش را در معاملات خود انتخاب میکنید، این مسئله بدان معنی است که پیشبینی شما از قیمتها این است که، ریزش خواهند کرد. و این یعنی شما از ریزش قیمتها سود خواهید برد. و زمانی که شما در معاملات خود پوزیشن خرید را نتخاب میکنید یعنی: پیشبینی شما از قیمتها این است که، قیمتها افزایش خواهند یافت. و شما در صورتی سود خواهید برد که قیمتها افزایش پیدا کنند زیرا: پوزیشن خرید را انتخاب کردهاید.

کارمزد یا بهره در معاملات مارجین

وامی که در معاملات MARGIN توسط صرافی به معاملهگران یا تریدرها تعلق میگیرد. از طرف بانکها و موسسههای مالی و اعتباری بزرگ تامین میشود. برای اینکه این وامها در حساب معاملهگران به صورت قانونی قرار بگیرد، صرافیها با این تامین کنندگان سرمایه قراردادهای موازی را امضا میکنند. تامینکنندگان این وامها برای پرداخت این وامها کارمزدها و بهرههایی را دریافت میکنند. همچنین در نظر داشته باشید که، این بهره یا کارمزد را شخص معاملهگری که از معاملات مارجین استفاده میکند باید بپردازد. و همچنین این این بهره و کارمزد مستقیما توسط خود صرافی دریافت میشود.

معاملات مارجین چگونه معاملهگر را به سود یا ضررهای نجومی میرساند؟

دقت داشته باشید که به مانند تمامی معاملات، معامله به روش مارجین نیز مانند یک شمشیر دولبه میباشد که یک طرف آن سود و طرف دیگر آن ضرر است. با این تفاوت که ممکن است در معاملات مارجین با چند درصد صعود در قیمتها، چندین درصد سود نصیب شما شود. البته در نظر داشته باشید عکس این قضیه نیز وجود دارد و ممکن است با چند درصد ریزش قیمتها شما متحمل چندین درصد ضرر شوید. برای درک بهتر این موضوع بهتر است به مثال زیر توجه کنید:

فرض کنید پوزیشن معاملاتی LONG یا SHORT را باز کردهاید و مقدار مارجین یا اهرم (leverage) شما 5X میباشد. اکنون اگر پوزیشن باز شده شما با سود همراه شود درصد سود شما 5 برابر خواهد شد یعنی اگر 10 درصد سود کنید سود دریافتی شما درواقع 50 درصد میباشد.

همچنین باید بگوییم برعکس این موضوع نیز صدق میکند. در صورتی که 10 درصد متحمل ضرر شوید از سرمایه اصلی و واقعی شما 50 درصد کاسته خواهد شد. همچنین با در نظر گرفتن مقدار مارجین 5X در صورتی که 20 درصد متحمل ضرر شوید باید بگوییم کل پولتان را از دست خواهید داد یا همان مسئله لیکویید یا کال مارجین که در ادامه به آن خواهیم پرداخت برای شما اتفاق میافتد.

کال مارجین (MARGIN CALL) چیست؟

بدترین اتفاقی که ممکن است برای معاملهگری که از معاملات مارجین استفاده میکند رخ دهد کال مارجین یا همان لیکویید شدن است. درواقع کال مارجین یا لیکویید شدن حالتی است که، زمانی که میزان درصد ضرر معاملهگر از حد مجازی عبور کند، صرافی یا پلتفرم موردنظر این حق را دارد که مبلغ سرمایه اولیه یا واقعی معاملهگر را، که به عنوان وثیقه نزد کارگذاری قرار گرفته است را بردارد و معامله را ببندد. این اتفاق هم برای پوزیشن خرید و هم برای پوزیشن فروش اتفاق میافتد و فقط به میزان درصد ضرر شما بستگی دارد و مهم نیست چه پوزیشن معاملاتی را انتخاب کرده باشید. کافیست که روند قیمتی برخلاف پیشبینیهای معاملهگر حرکت کند تا در نتیجه این حرکت، ضرر شما به میزانی برسد که صرافی این حق را داشته باشد تا سرمایه شما را لیکویید کند.

اگر به دنبال مثال کاربردی هستید تا مارجین کال را بهتر درک کنید به این نمونه توجه کنید. فرض کنید شما در یک معامله معمولی یا اسپات پوزیشنی را باز کردهاید روند قیمتها برخلاف پیشبینیهای شما حرکت میکند اما هیچوقت دارایی شما در این معامله صفر نخواهد شد حتی اگر ضرر شما به 99/99 درصد برسد. اما حال فرض کنید پوزیشن معاملاتی را در مارجین باز کردهاید که ضریب یا اهرم آن 5X میباشد. همانطور که گفته شد علاوه بر اینکه سود شما در این شرایط 5 برابر میشود. ضرر شما نیز 5 برابر خواهد شد. فرض کنید پوزیشن معاملاتی باز شده توسط شما با 5 درصد ضرر همراه میشود با احتساب مارجین 5، این ضرر به 25 درصد از میزان اصلی سرمایه شما خواهد رسید. پس از آن این ضرر به 10 خواهد رسید و این ضرر ادامه خواهد داشت تا اینکه به 20 درصد برسید. در این شرایط 20 درصد ضرر در پوزیشن معاملاتی به این معناست که شما 100 درصد سرمایه اصلی خود را از دست دادهاید. در این شرایط صرافی این حق را خواهد داشت که پوزیشن معاملاتی را ببندد و اعلام کند که، شما دچار کال مارجین یا سرمایه شما لیکویید شده است.

آیا معاملات مارجین تاریخ انقضا دارند؟

یکی از مزایی که معاملات به روش مارجین دارا میباشد این است که معاملات به این روش دارای سررسید و تاریخ انقضا نیستند. و تا زمانی که کارمزد و بهره این معاملات را پرداخت کنید میتوانید این نوع معملات را بازنگه دارید. حتی میتوانید زمانی که ارور کال مارجین را دریافت کردید با واریز پول که به نوعی کم کردن میانگین ضرر میباشد معامله را همچنان باز نگه دارید. البته مراقب باشید که این قابلیت معاملات مارجین باعث نشود تا از میزان ضرر خود غافل شوید و سرمایه شما لیکویید شود.

مزایا و معایب

همانطور که گفته شد معاملات مارجین ریسک بیشتری نسبت به معاملات معمولی دارند. در عین حال میتوانند باعث شوند شما بتوانید سودهای کلانی را از بازار به دست بیاورید. بررسی کنیم برخی دیگر از مزایا و معایب اینگونه معاملات را:

مزایا

- با استفاده از معاملات به روش مارجین، میتوان معاملات بسیار پرسودتری را نسبت به معاملات به روشهای دیگر تجربه نمود.

- با این روش معامله میتوانید سرمایه کمتری را وارد بازار کنید زیرا به راحتی میتوانید سرمایه خود را چند برابر افزایش دهید. در نتیجه میتوانید سرمایه خود را در جای دیگری مورد استفاده قرار دهید.

- از معاملات مارجین هم میتوانید در پوزیشنهای LONG و هم در پوزیشنهای SHORT استفاده کنید.

- معاملات مارجین تاریخ انقاضایی ندارند و تا زمانی که کارمزد و بهره آن را پرداخت کنید معامله پابرجا خواهد بود.

- میتوانید سرمایه اولیه خود را با سرعت زیادی افزایش دهید.

معایب

- ممکن است دچار کال مارجین شوید یا اینکه به نوعی سرمایه شما لیکویید شود و به طور کامل آن را از دست بدهید.

- این روش معامله به دلیل ظرفیت بالای ضرر ریسک زیادی به همراه دارد.

- معامله با استفاده از روش مارجین به دلیل ریسک بالای آن، استرس زیادی به همراه خواهد داشت.

- برای استفاده از روش مارجین باید بهره یا کارمزد آن را پرداخت کنید.

- شما مالکیت فیزیکی و واقعی، وامی که به واسطه مارجین دریافت میکنید را در اختیار نخواهید داشت.

آیا راهی برای کاهش ریسک معاملات مارجین وجود دارد؟

این معاملات به دلیل وجود پتانسیل بالا در میزان سود و ضرر با ریسک زیادی همراه میباشد. در بازارهای مالی دوطرفه که هم پوزیشن فروش و هم پوزیشن خرید در آنها وجود دارد، نوعی سیستم معاملاتی در آنها به کار میرود به نام هجینگ (Hedging) که به واسطه این سیستم معاملاتی دو نوع معامله در جهت عکس یکدیگر بر روی یک رمز ارز آغاز میشود. که منظور از دو معامله در جهت عکس یعنی یک معامله در پوزیشن SHORT و یک معامله در پوزیشن LONG. از این روش بیشتر در مواقعی استفاده میشود که توسط معاملهگر یک پوزیشن معاملاتی سنگین باز شده باشد ولی قیمتها در جهت مخالف معامله انجام شده حرکت کنند. در این صورت میتوان یک معامله شورت و یک معامله لانگ باز کرد و ریسک معاملات مارجین را کاهش داد.

همچنین میتوانید برای جلوگیری از ضرر بیشتر از سفارشات STOP ORDER LIMIT یا حد ضرر استفاده کنید. تا پس از اینکه ضرر شما به اندازهای که خودتان مشخص میکنید رسید، سیستم به طور خودکار اقدام به فروش و بستن معامله کند. تا به این وسیله ضرر شما از میزان مشخصی بیشتر نشود زیرا همانطور که میدانید هر چقدر در باتلاق ضرر فرو بروید، بیرون آمدن از آن دشوارتر خواهد بود.

این موارد از کاهش ریسک درحالی برای شما بیان میشود که ما فرض میکنیم شما مباحث مربوط به تکنیکال، بنیاد و… بازارهای مالی را میدانید. بنابراین اگر از مسائل بنیاد یا تکنیکال بازار آگاهی ندارید معامله به روش مارجین برای شما یک ریسک به تمام معنا میباشد. و پیشنهاد میشود به هیچ وجه وارد اینگونه معاملات نشوید.

صرافیها چگونه از معاملات مارجین سود میبرند؟

شاید این سوال برای شما پیش آمده باشد که چگونه میشود که صرافیها واسطهای میشوند تا تامین کنندگانی مانند بانکها به معاملهگران وام دهند؟! آیا این کار برای آنها سود خواهد داشت؟

در جواب باید بگوییم که وجود مارجین که به عنوان وثیقهای نزد صرافی میباشد، باعث میشود تا قبل از اینکه وامی که معاملهگر دریافت کرده است به ضرر برسد، معامله موردنظر بسته شود. در نتیجه اینگونه معاملات هیچگونه ضرری به صرافیها نمیرساند. همچنین زمانی که معاملهگری معاملات مارجین را شروع میکند باید کامرزد و بهره آن را بپردازد. درنتیجه وجود اینگونه معاملات برای صرافیها خالی از لطف نمیباشد.

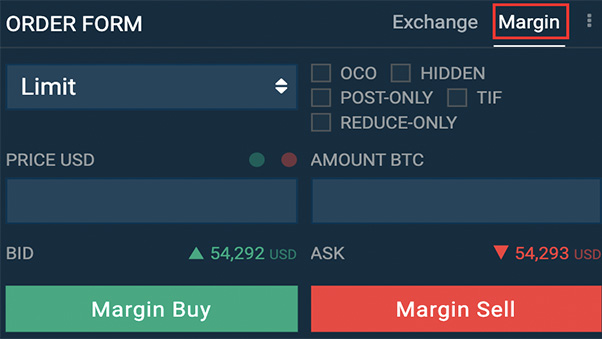

برخی از صرافیهای معتبر که از معاملات مارجین (MARGIN) پشتیبانی میکنند

همانطور که گفته شد پلتفرم مارجین هر صرافی قوانین مخصوص به خود را دارد. و برای فعالیت در قسمت مارجین هر صرافی باید برخی فرمها و اطلاعات را در آن صرافی ثبت کنید. البته افراد مقیم ایران به دلیل وجود تحریمها باید از روشهای مختلفی مانند تغییر آیپی برای فعالیت در برخی از این صرافی استفاده کنند.

- صرافی کوکوین (KuCoin)

- صرافی بایننس (Binance Exchange)

- صرافی بیت فینکس (Bitfinex)

- صرافی کراکن (KRAKEN)

- صرافی هوبی (Huobi)

کلام آخر

در این مقاله به طور مفصلی به معاملات مارجین پرداخته شد و دانستیم که معاملات به این روش دارای چه مزایا و معایبی میباشد؟ قطعا اینگونه معاملات ریسک معاملات را بسیار بالا برده و خطر لیکویید شدن را به همراه خواهد داشت.

همانطور که میدانید لیکویید شدن به منزله از دست دادن تمام سرمایه موجود در یک معامله میباشد. و این اتفاق برای هر معاملهگر میتواند کابوس بسیار بزرگی باشد. پس برای انجام معاملات مارجین حتما باید نسبت به بازار شناخت خوبی داشته باشید و همه ابزارهای تحلیل اعم از تکنیکال و بنیادی نقاط خروج و ورود و… را آموخته باشید. و در نظر داشته باشید که قطعا معاملات به روش مارجین برای افراد حرفهای میتواند کمک فنری باشد تا آنها را به آرزوهایشان برساند. و اگر از روش مارجین به صورت اصولی استفاده شود، قطعا میتوان از آن، سودهای شیرین وقابل توجهی را با سرمایههای اندک کسب نمود.

این معاملات هر چقدر برای افراد حرفهای در بازار نکته مثبتی میباشد، برای افراد مبتدی تهدیدی بسیار جدی میباشد. برای اینکه بتوانید در بازار ارزهای دیجیتال یا سایر بازارهای مالی که دارای معاملات مارجین هستند، به معاملهگری حرفهای تبدیل شوید، قطعا نیاز به آموزشهایی خواهید داشت.

با شرکت در دوره آموزش ارز دیجیتال کالج تی بورس به عنوان بهترین آموزشگاه آموزش ارز دیجیتال در مشهد میتوانید، تمام مراحل تبدیل به شدن به یک معاملهگر حرفهای را آموزش ببینید.

کالج تیبورس امیدوار است توانسته باشد، به واسطه این مقاله، علم جیدی را به مجموع علوم شما اضافه کند.

دیدگاهتان را بنویسید