حجم مبنا؛ اهرمی تاثیرگذار در روند قیمت شرکت های بورسی

فهرست مطالب

درحیطه سرمایه گذاری، بازار هایی وجود دارد که به دلیل هیجانات بسیار زیاد و نوسات شدید مثبت یا منفی قیمت سهام شرکت ها، معامله گران مایل به سرمایه گذاری در این بازارها نیستند. از همین رو مدیران و مسئولان هر بازاری با کنترل رشد یا ریزش بی رویه قیمت سهام، قصد دارند معامله گران را به سمت بازار خود جذب کنند. و باعث ورود نقدینگی به بازار شوند. یکی از آیتم هایی که باعث کنترل نوسات شدید قیمت میشود حجم مبنا است.

من در این مقاله در سه بخش به بررسی حجم مبنا، نحوه محاسبه حجم مبنا و همچنین تحلیل های آن خواهم پرداخت.

بخش اول: حجم مبنا و تاریخچه آن

حجم مبنا چیست؟

منظور از کلمه حجم در بازار بورس تعداد سهام است. حجم مبنا حداقل تعداد سهمی که باید معامله شود تا قیمت اصلی سهم بتواند نوسات مثبت یا منفی در طول روز داشته باشد.

حتما بخوانید: اضطراب و پریشانی یک معامله گر بازار بورس

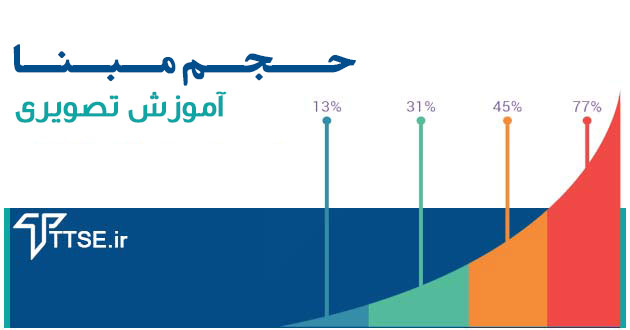

حجم مبنا برای هر سهمی متفاوت است. و با توجه به تعداد کل سهام شرکت محاسبه میشود. برای مشاهده حجم مبنا هر شرکتی کافیست که به سایت سازمان بورس رفته در قسمت جستجو، نماد مورد نظر را سرچ کرده و از سربرگ در یک نگاه حجم مبنا را ملاحظه کنید.

به طور مثال در عکس بالا شرکت قند هکمتان با نماد بورسی قهکمت، حجم مبنا سهم قابل مشاهده است که تعداد سهام آن ۱۰۹۴۴۰ سهم میباشد.

تاریخچه حجم مبنا

در سال ۱۳۸۲ سازمان بورس برای کنترل رشد یا ریزش بی رویه قیمت سهام اهرمی به نام حجم مبنا را به کار گرفت. به این صورت که قیمت اصلی هر سهم برای اینکه بتواند به بالاترین یا پایینترین حد خودش نوسان داشته باشد باید حداقل ۱۵ درصد تعداد کل سهام شرکت، در یک سال مورد معامله قرار بگیرد.

این قانون در سال ۱۳۸۳ از ۱۵ درصد به ۲۰ درصد افزایش یافت. و طبیعتا حجم مبنا تمامی شرکت ها افزایش یافت. اما چند سال بعد به ۱۰ درصد کاهش یافت. و تا امروز ثابت مانده است.

تمام شرکت های بورسی در حال حاضر باید ۱۰ درصد از تعداد سهام کل شرکت در یک سال مورد معامله قرار بگیرد تا قیمت اصلی آن بتواند به بالاترین یا پایین ترین حد خود برسد.

هدف اصلی از حجم مبنا

روند قیمتی شرکت ها در صعود و نزول با بیشترین شیب ممکن صورت میگرفت. به طور مثال سهمی در روند صعودی با کمترین تعداد سهم معامله شده در کمترین زمان ممکن، رشد بسیار زیادی میکرد.

همچنین در روند نزولی هم به همین شکل بود. کافی بود کمترین سهم مورد معامله قرار بگیرد تا قیمت سهم ریزش شدیدی را تجربه کند. این رشد و ریزش یکباره و پر شیب، بازار بورس را به یک بازار بسیار هیجانی و پر ریسک تبدیل کرد. ومعامله گرانی که ظرفیت ریسک پذیری بالایی نداشتند مایل به سرمایه گذاری در این نوع بازارها نبودند.

حتما بخوانید: گره معاملاتی در بورس چیست و چطور می توان گره سهم را رفع کرد؟

حجم مبنا شیب این روند های صعودی و نزولی را متعادل کرد. هدف اصلی آن منطقی کردن روند قیمتی شرکت ها است. به این ترتیب رشد یا ریزش قیمت سهام شرکت، مستعد معامله شدن تعداد سهام بالایی بود. این اهرم هیجانات کاذب قیمت سهام شرکت ها را کمتر کرد. و جلوی رشد یا ریزش بی رویه قیمت سهام شرکت ها را گرفت. و معامله گران و سرمایه گذاران زیادی را جذب بازار بورس کرد.

منظور از قیمت اصلی سهم چیست؟

در ابتدای مقاله گفته شد حجم مبنا حداقل تعداد سهمی است که باید معامله شود تا قیمت اصلی سهم بتواند به بالاترین یا پایین ترین حد خودش نوسان کند. سوالی که پیش خواهد آمد این است که منظور از قیمت اصلی سهم چیست؟ در ادامه به توضیح دو قیمت در بورس خواهیم پرداخت.

قیمت معامله

به آخرین قیمتی که در تابلو مورد معامله قرار میگیرد قیمت معامله گفته میشود. حجم معاملات در قیمت معامله تاثیری ندارد یعنی اگر حتی ۱ سهم مورد معامله قرار بگیرد قیمت معامله تغییر خواهد کرد.

قیمت پایانی

قیمت پایانی یک سهم به میانگین قیمت های مورد معامله سهام در یک روز گفته میشود. حجم معاملات در قیمت پایانی کاملا تاثیر دارد از همین رو به قیمت پایانی، میانگین وزنی هم گفته میشود.

تفاوت قیمت پایانی و معامله

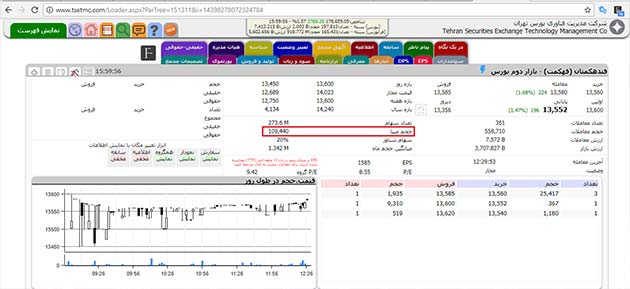

در عکس زیر به تفاوت اصلی قیمت پایانی و آخرین مورد پرداخته ایم.

سهم شکلر را مشاهده میکنید. قیمت پایانی آخرین روز سهم ۹۰۰۰ ریال میباشد و فرض بر این خواهیم گرفت که با یک معامله دو قیمت را میخواهیم به قیمت ۹۱۰۰ ریال برسانیم.

سوالی که مطرح میشود این است که برای رساندن این دو قیمت به ۹۱۰۰ ریال، چند سهم باید مورد معامله قرا بگیرد؟

برای تغییر قیمت معامله کافی است که یک سهم معامله شود تا قیمت معامله به قیمت ۹۱۰۰ برسد. اما برای قیمت پایانی باید انداره حجم مبنا معامله شود تا قیمت پایانی سهم بتواند تا ۹۱۰۰ ریال برسد. یعنی حدود ۲۰۰ هزار سهم معامله شود.

در اینجا کدام قیمت را میتوان قیمت اصلی سهم دانست؟ قیمتی که با یک سهم جا به جا میشود یا قیمتی که با ۲۰۰ هزار سهم معامله میشود؟

کاملا مشخص است که قیمت پایانی قیمت بسیار معتبرتری نسبت به قیمت معامله است و منظور از قیمت اصلی سهم همان قیمت پایانی است.

حتما بخوانید: چگونه با میانگین کم کردن ضرر خود را در بورس کاهش دهیم؟

حجم مبنا شرکت ها پس از افزایش سرمایه

شرکت های سازمان بورس ممکن است تحت فرآیند افزایش سرمایه قرار بگیرند. از همین رو تعداد سهام کل شرکت دستخوش تغییراتی شود .و تعداد سهام شرکت ها بسته به شرایط افزایش سرمایه کم یا زیاد شود.

به همین خاطر حجم مبنا تمام شرکت های بورسی پس از افزایش سرمایه تغییر خواهد کرد. و حجم مبنای جدید برای آنها محاسبه خواهد شد.

برای درک بهتر مفهوم افزایش سرمایه شمارا به خواندن مقاله ” افزایش سرمایه چیست؟ ” دعوت میکنیم.

بخش دوم: قوانین حجم مبنا و نحوه محاسبه آن

در قسمت تاریخچه ذکر شد که هر سهمی برای اینکه قیمت پایانی آن بتواند نوسان کند باید حداقل ۱۰ درصد تعداد سهام کل شرکت مورد معامله قرار بگیرد.

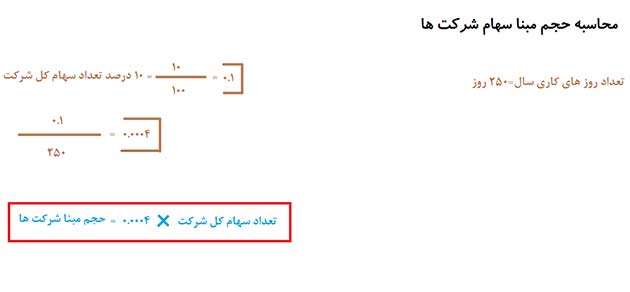

که این درصد برای یک سال سهم است. و برای محاسبه هر روز باید آن را تقسیم بر تعداد روزهای کاری هر سال کنیم که ۲۵۰ روز است. و از تقسیم این دو عدد، رقم ۰٫۰۰۰۴ بدست میآید. با ضرب این عدد در تعداد سهام کل شرکت، حجم مبنا هر سهم محاسبه میشود.

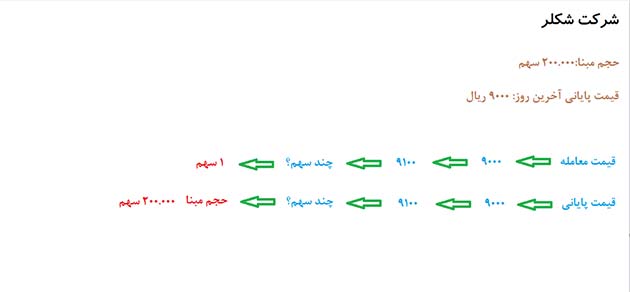

همانطور که در عکس بالا میبینید برای محاسبه حجم مبنا هر شرکت کافی است که تعداد سهام کل شرکت را در عدد ۰٫۰۰۰۴ ضرب کنید.

در عکس بالا شرکت معادن منگنز ایران با نماد معاملاتی کمنگنز را مشاهده میکنید. در کادر قرمز رنگ، تعداد کل سهام شرکت ۲۰۲٫۴۰۰٫۰۰۰ سهم میباشد. که ضرب این تعداد در ۰٫۰۰۰۴ تعداد سهام حجم مبنا را نشان میدهد که در کادر مشخص شده است.

این روش محاسبه حجم مبنا برای شرکت های با ارزش بالا مشکلی ایجاد کرد.

به طور مثال شرکت فولاد مبارکه اصفهان با نماد معاملاتی فولاد با ارزش ترین شرکت بورس با ارزشی حدود ۴۵ هزار میلیارد تومان است. تعداد کل سهام شرکت ۱۳۰ میلیارد است. و حجم مبنا آن ۵۲ میلیون سهم بدست خواهد آمد.

و این یعنی سهم فولاد با توجه به قیمت سهم باید روزی حدود ۱۹ میلیارد تومان معامله شود تا قیمت آن بتواند رشد یا ریزش کند. با توجه این مبلغ رشد سهم فولاد بسیار کند خواهد شد.

حتما بخوانید: جلسه بیستوچهارم: بررسی شاخصه نقد شوندگی سهام

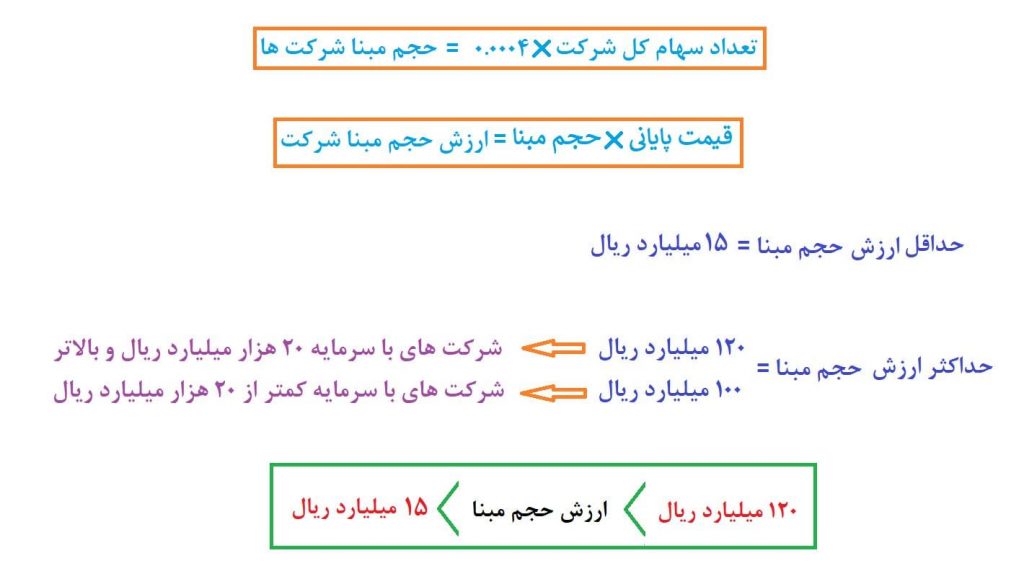

از این رو سازمان بورس قانونی را تصویب کرد. به این ترتیب که اگر سهامی در یک روز ۱ میلیارد تومان معامله شود میتواند حجم مبنا را کامل پر کند. پس ارزش حجم مبنا هر سهمی نباید بیشتر از ۱ میلیارد تومان باشد. سقف جدیدی برای حجم مبنا در نظر گرفته شد.

همچنین سهام با ارزش بسیار پایینی وجود دارد. به طور مثال سهم لنت ترمز ایران با نماد خلنت حجم مبنا آن ۷۹۵۴۲ سهم است. با توجه به قیمت شرکت، حجم مبنا ۳۵۲۰۰ سهم محاسبه خواهد شد. این یعنی سهم خلنت کافی است روزی حدود ۲۶ میلیون تومان معامله شود تا قیمت اصلی سهم بتواند رشد یا ریزش کند.

این حجم مبنا برای سهامی مانند خلنت باعث میشود تا قیمت آنها رشد یا ریزش شدید و یکباره داشته باشد. از همین رو سازمان بورس قانونی را تصویب کرد که در این قانون قیمت سهام شرکت ها در صورتی در هر روز به بالاترین یا پایین ترین حد خود خواهد رسید که حداقل ۵ میلیارد تومان مورد معامله قرار بگیرد.

برای همین کف ارزش حجم مبنا ۵ میلیارد تومان در نظر گرفته شد.

بنابراین قانون حجم مبنا تغییرات جدیدی به خود دید که در عکس بالا مشاهده میکنید. به دلیل نوسات قیمتی سهام، ارزش حجم مبنا ممکن است از محدوده خود خارج شود. به همین خاطر هر هفته حجم مبنا برای تمامی شرکت ها توسط سازمان بورس محاسبه میشود.

تعداد کل سهام شرکت سهم فملی ۱۰۱/۴ میلیارد است. با ضرب این عدد در ۰٫۰۰۰۴ حجم مبنا برای این سهم ۴۰,۵۶۰,۰۰۰ سهم محاسبه میشود. ارزش این حجم مبنا با توجه به قیمت پایانی آخرین روز سهم (۲۳,۹۹۰) حدود ۹۷ میلیارد تومن بدست میآید که این رقم در محدوده مشخص شده نیست.

بنابراین حجم مبنا این سهم کاهش داده میشود. در عکس شماره ۶ میبینید که حجم مبنا حدود ۵ میلیون سهم محاسبه شده که ارزش حدود ۱۲ میلیارد دارد.

در عکس بالا سهم ختور را مشاهده میکنید که حجم مبنا این سهم ۳۴۰ هزار سهم محاسبه میشود. ولی با توجه به اینکه ارزش حجم مبنا این شرکت کمتر از ۵ میلیارد تومان است حجم مبنا را باید افزایش دهیم.

حتما بخوانید: شاخص بورس اهرمی تاثیر گذار بر روند قیمتی سهام

محاسبه قیمت پایانی

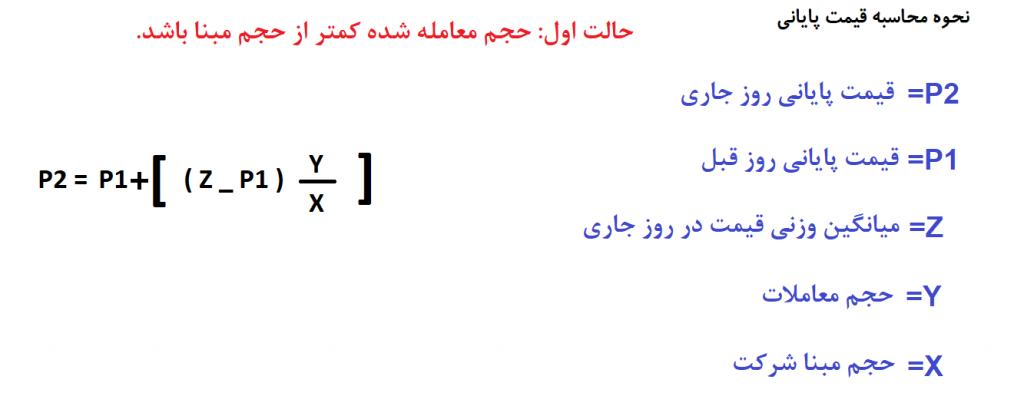

همانطور که قبلا گفته شود قیمت پایانی به نوعی میانگین وزنی قیمت نیز محسوب میشود. اما قیمت پایانی هر سهم محاسبات پیچیده ای دارد در ادامه نیز به فرمول محاسبه قیمت پایانی خواهیم پرداخت.

همانطور که در عکس بالا میبینید نحوه محاسبه قیمت پایانی سهم دو حالت دارد. که حالت اول برای شما نمایش داده شده است.

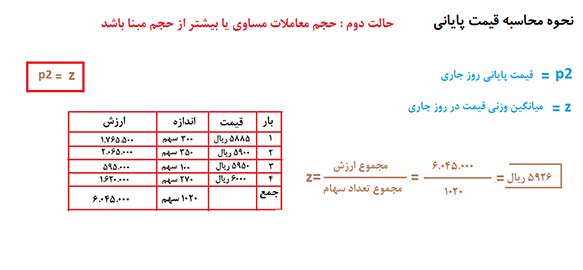

حالت دوم وقتی تعداد سهام معامله شده مساوی یا بیشتر از حجم مبنا باشد اتفاق میفتد.

حتما بخوانید: معامله گر منضبط موفق و ۱۰ قانون برای تبدیل شدن به آن

همینطور که مشاهده میکنید قیمت پایانی در این وضعیت بر اساس میانگین وزنی قیمت اتفاق میافتد. نحوه بدست آوردن میانگین وزنی هم نمایش داده شده است.

بخش سوم: تحلیل و موارد استفاده از حجم مبنا

با استفاده از حجم مبنا میتوان سهام های هیجانی و منطقی را تشخیص داد. و با توجه به شخصیت ریسک پذیری، سهام مورد نظر را تشخیص و وارد معامله شد. از رابطه بین حجم مبنا و میانگین حجم ماه میتوان تشیخص داد شرکت ها در طی کردن روند های صعودی یا نزولی چه سرعتی خواهند داشت.

همچنین بین حجم مبنا و سهام شناور رابطه ای نیز بر قرار است. در ادامه بیشتر به این تحلیل ها خواهیم پرداخت.

حجم مبنا و میانگین حجم ماه

میانگین حجم ماه به میانگین حجم معاملات ۳۰ روز آخر سهم گفته میشود و به ما نشان میدهد که درسهم به طور میانگین در هر روز چه مقدار سهام معامله شده است. میانگین حجم ماه هر سهم در سایت سازمان بورس نمایش داده شده است و هر روز پس از پایان بازار بروزرسانی میشود.

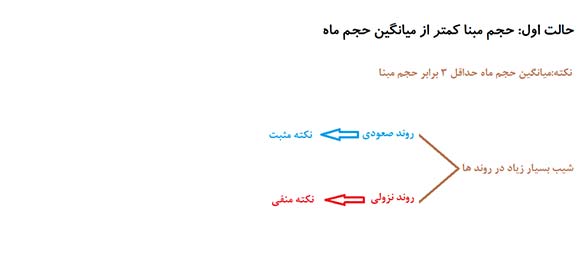

در تحلیل بین حجم مبنا و میانگین حجم ماه دو حالت وجود دارد:

حالت اول: میانگین حجم ماه بیشتر از حجم مبنا

این حالت برای شرکت هایی است که حجم مبنا آنها بسیار کمتر از میانگین حجم ماه است و این فاصله حداقل ۳ یا ۴ برابر باشد. به طور مثال شرکت غذایی حجم مبنا آن ۱۰۰ هزار سهم است و میانگین حجم ماه آن ۱ میلیون سهم میباشد.

در این شرکت غذایی میانگین حجم ماه ۱۰ برابر حجم مبنا است (فاصله بیشتر از ۳ برابر) و به این معنی است حجمی که در هر روز معامله میشود بسیار بیشتر از حجم مبنا سهم است.

حتما بخوانید: ۲ رفتار هیجانی که شما را از بورس دلسرد خواهد کرد

چه اتفاقی برای این سهام در طی کردن روند نزولی یا صعودی اتفاق میافتد؟

وقتی سهمی در روند صعودی است. یعنی قیمت ها در نزدیکی بالاترین قیمت مجاز سهم معامله میشود. یعنی سهم یا صف خرید است یا نزدیک آن درقیمت های مثبت ۳ یا ۴ معامله میشود. که قیمت معامله را نشان میدهد. در این وضعیت این شرکت باید اندازه حجم مبنا معامله شود تا قیمت پایانی به قیمت معامله برسد.

سهامی که در حالت اول قرار میگیرند به دلیل حجم مبنا فوق العاده پایین (نسبت به میانگین حجم ماه) قیمت پایانی به سرعت به قیمت معامله میرسد. این نوع سهام روند صعودی را با بیشترین سرعت ممکن طی خواهند کرد.

یعنی کافی است حجم بسیار کمی معامله شود تا قیمت پایانی سهم هم با بالاترین قیمت مجاز ممکن برسد. در این نوع شرکت ها، قیمت پایانی و معامله همیشه فاصله بسیار کمی با هم دارند. به این معنی است که در روند ها سرعت و شیب بسیار خوب و زیادی دارند.

همانطور که این شرکت ها در روند صعودی سرعت بالایی دارند در روند نزولی هم به همین گونه میباشد. یعنی در روند نزولی هم شیب بسیار زیادی خواهند داشت. دلیل آن هم حرکت کردن دو قیمت سهم (قیمت معامله، قیمت پایانی) با همدیگر است.

همانطور که در عکس بالا نشان داده شده است این سهام یک نکته منفی و یک نکته مثبت دارند.

شرکت های با حجم مبنای پایین

شرکت هایی که حجم مبنای خیلی کمی دارند در دسته شرکت های حالت اول قرار میگیرند. که شیب این سهام در طی کردن روندها بسیار زیاد است. زیرا کافیست تعداد خیلی کمی از سهام شرکت در قیمت های بالا یا قیمتهای پایین معامله شود تا قیمت پایانی سهم به بالاترین یا پایینترین حد مجاز خود برسد.

حتما بخوانید: بازارگردان کیست و چه وظایفی دارد؟

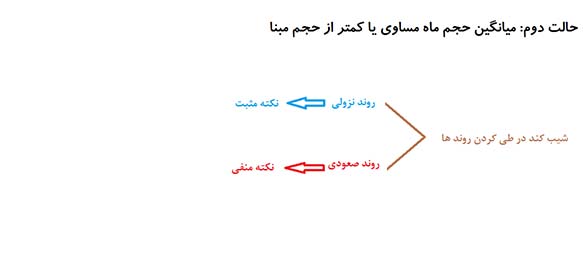

حالت دوم: میانگین حجم ماه مساوی یا کمتر از حجم مبنا

شرکت هایی که حجم مبنا مساوی یا بیشتر از میانگین حجم ماه باشد یا فاصله بین این دو بسیار کم باشد، در این دسته سهام قرار میگیرند.

به طور مثال در یک شرکت دارویی حجم مبنا ۱ میلیون و میانگین حجم ماه ۵۰۰ هزار سهم است. در روند صعودی قیمت پایانی پایین تر از قیمت معامله حرکت میکند. همین باعث میشود روند با سرعت پایین طی شود.

فرض کنید این سهم صف خرید باشد. یعنی قیمت معامله مثبت ۵ باشد. برای اینکه قیمت پایانی هم به مثبت ۵ برسد باید ۱ میلیون سهم عرضه شود. با توجه به میانگین حجم ماه (روزی ۵۰۰ هزار سهم) احتمالا این تعداد سهم عرضه نخواهد شد و قیمت پایانی به مثبت ۵ نخواهد رسید.

شرکت هایی که در حالت دوم قرار میگیرند، در روند های صعودی و نزولی شیب بسیار کمتری دارند. همینطور که در عکس بالا مشاهده میکنید، با توجه به روندی که در آن قرار دارند، میتواند نکته مثبت و منفی داشته باشد.

در ادامه با چندین مثال، بیشتر به شرکت هایی که در این دو حالت قرار خواهند گرفت خواهیم پرداخت.

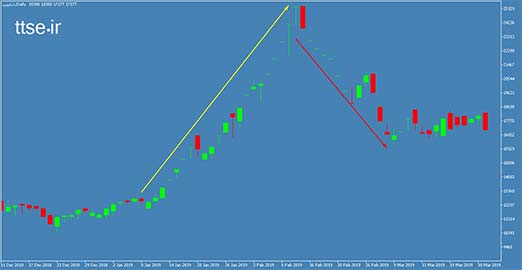

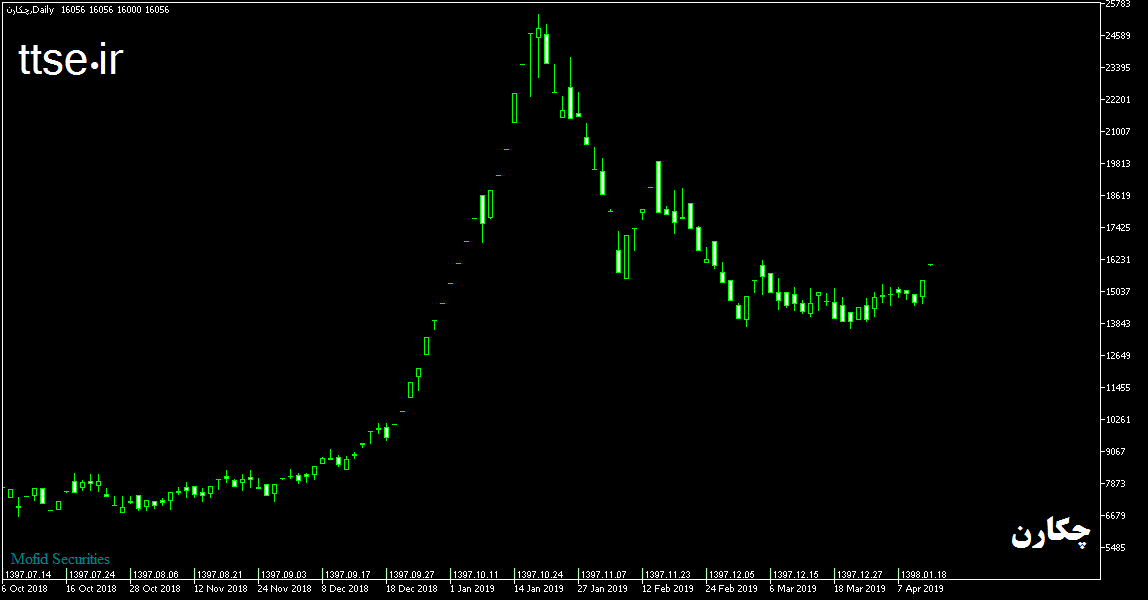

در عکس بالا سهم شکربن را مشاهده میکنید. حجم مبنا این شرکت ۱۰۰ هزار سهم است. و میانگین حجم ماه آن حدود ۱ میلیون و ۲۰۰ هزار سهم. میانگین حجم ماه این شرکت ۱۲ برابر حجم مبنا است. این شرکت در حالت اول قرار خواهد گرفت. این سهم در چند وقت اخیر دو روند صعودی و نزولی را طی کرده است.

حتما بخوانید: بورس کالا چیست و نحوه انجام معامله در بورس کالا چگونه است؟

روند صعودی

این سهم در از تاریخ ۱۹ دی الی ۲۳ بهمن در یک موج صعودی بسیار خوبی قرار داشت. و توانست از قیمت ۱۲۰۱۱ تا قیمت ۲۵۲۴۸ رشد کند. یعنی در فاصله ۲۱ روز کاری این شرکت ۱۱۰ درصد رشد داشته است که با بیشترین شیب ممکن این روند را طی کرده است.

روند نزولی

این سهم از تاریخ ۲۳ بهمن الی ۱۸ اسفند در یک روند نزولی قرار گرفت و از قیمت ۲۵۲۴۸ تا قیمت ۱۶۱۶۳ ریزش کرد. یعنی در ۱۴ روز کاری این شرکت حدود ۳۶ درصد ریزش داشت.

روند های قیمتی این شرکت نشان میدهد که کاملا هیجانی است. و با بیشترین شیب ممکن روند هارو طی خواهد کرد.

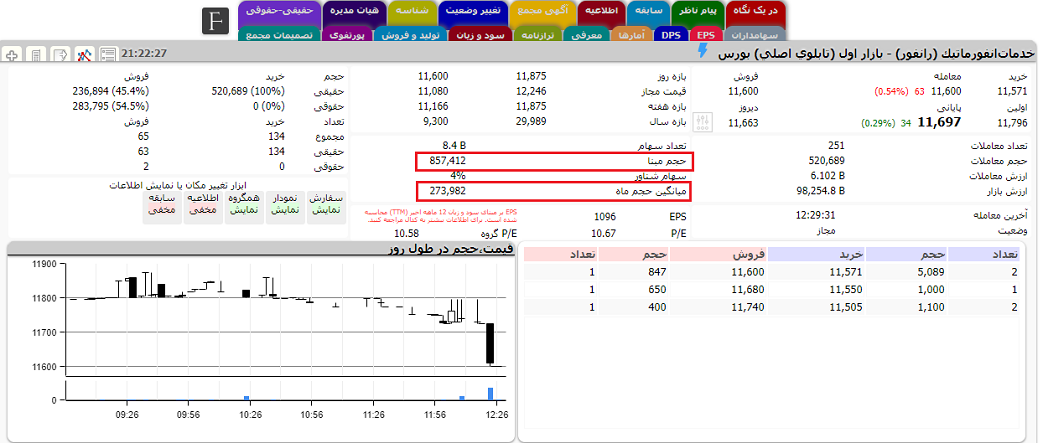

در عکس های بالا شرکت رانفور را مشاهده میکنید.

با توجه به بالا بودن حجم مبنا این سهم نسبت به میانگین حجم ماه، این شرکت در حالت دوم قرا میگیرد.

در عکس شانزدهم دو روند نزولی و صعودی سهم رانفور نشان داده شده است. همانطور که میبینید در این روند ها شیب بسیار ملایم و آرامی داشته است. طوری که در روند نزولی از حدود قیمت ۸۶۰۰ به قمیت ۶۶۰۰ رسیده است و ۲۵ درصد ریزش قیمت داشته است. این ریزش ۱۵۰ روز کاری زمان برده.

همچنین بعد از این نزول موج صعودی را آغاز کرده. و از قیمت ۶۶۰ تا قیمت ۹۳۰ تومن رشد داشته است. که این رشد حدودا ۴۰ درصدی حدود ۶۷ روز کاری زمان برده است.

عکس های بالا شرکت هایی را نشان میدهد که در حالت دوم قرا میگیرند. همانطور که مشخص است در طی کردن روند های صعودی و نزولی بسیار کند عمل میکنند. حرکت آرام تری دارند و این سهام کندل های نزدیک به هم تشکیل میدهند.

سهام شناور و حجم مبنا

به درصد سهامی از شرکت که قابل معامله است و به نوعی خرید فروش بر روی آنها انجام میگیرد سهام شناور گفته میشود. سهام شناور در سایت سازمان بورس برای تمامی شرکت در سر برگ در یک نگاه درج شده است.

از طریق سهام شناور میتوان شرکت ها رو در حالت اول و دوم قرار داد. شرکت هایی که سهام شناور پایین دارند سهامی هستند که در حالت دوم قرار میگیرند. یعنی روند های آرام و کندی دارند. شرکت هایی که سهام شناور بالایی دارند، در دسته اول قرار میگیرند. یعنی حرکت های شارپی و سریعی دارند.

حتما بخوانید: برترین اندیکاتورهای حجم

اما دلیل این تفاوت سرعت در سهام مختلف چیست؟

در ابتدای مقاله گفته شد هر سهم در هر سال حداقل باید ۱۰ درصد تعداد کل سهام شرکت معامله شود تا قیمت پایانی بتواند با بالاترین یا پایین ترین حد مجاز خود برسد.

در اینجا سهم هایی مانند دعبید (سهام شناور ۷ درصد)، هرمز (سهام شناور ۴ درصد) و فارس (سهام شناور ۶ درصد) با توجه به سهام شناورشان، کمتر از ۱۰ درصد در سال معامله میشوند. طبیعی است که قیمت پایانی نتواند تا حد مجاز رشد یا ریزش کند.

برای همین در این حالت سهام قیمت پایانی، همیشه عقب تر از قیمت معامله حرکت میکند.

همین باعث میشود که حرکت سهم در روند ها آرام و با شیب ملایم باشد. میتوانیم شرکت هایی که سهام شناور پایینی دارند را در حالت دوم قرار دهیم.

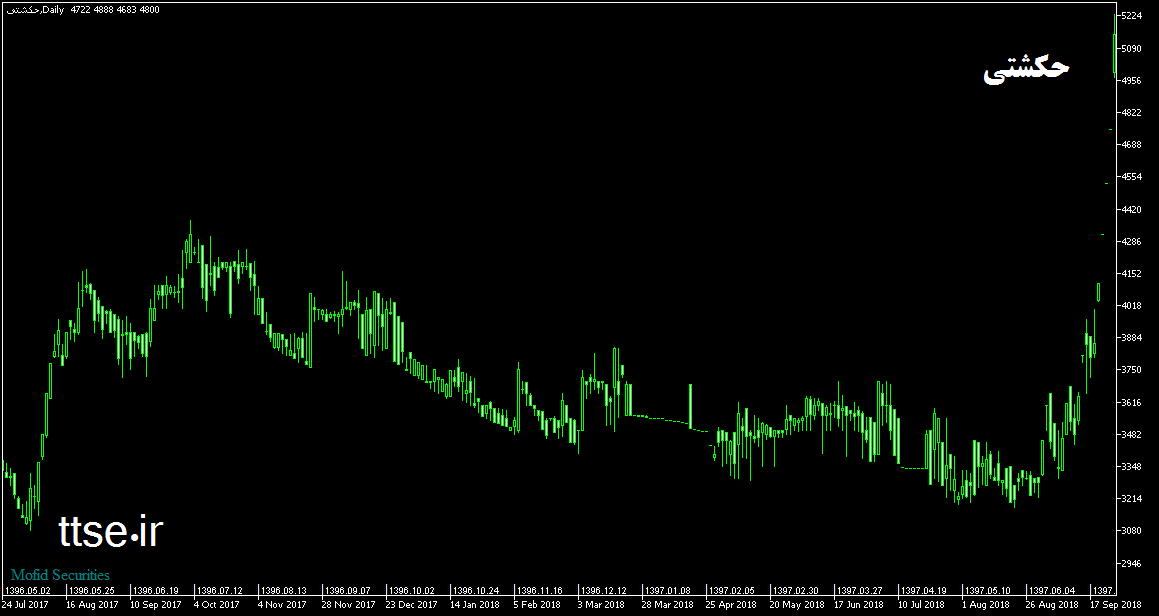

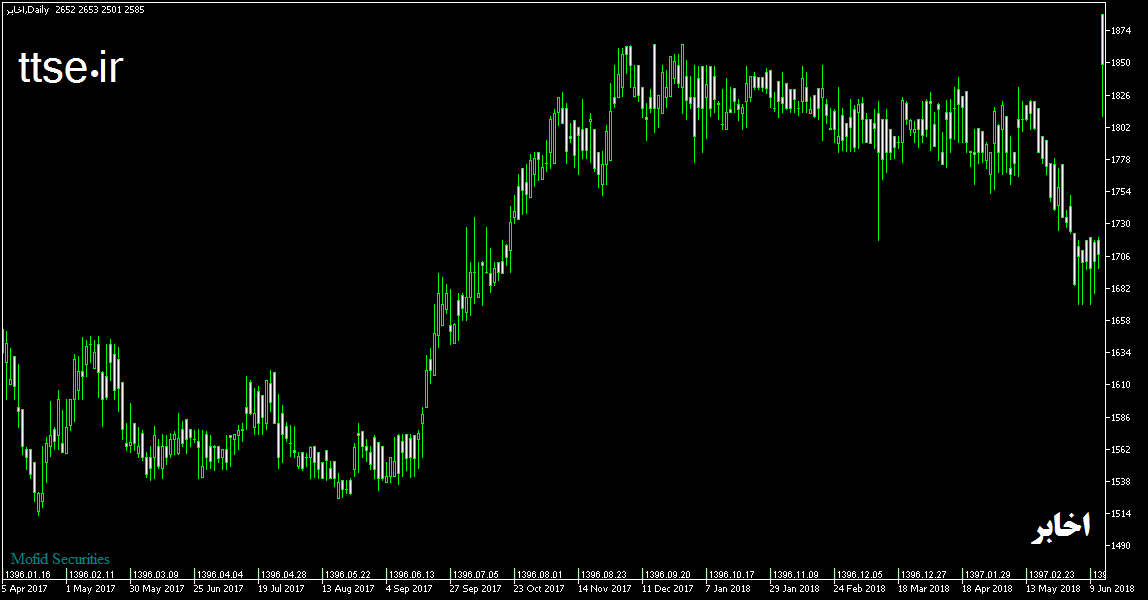

در عکس های بالا سهام فارس (سهام شناور ۶ درصد) و اخابر (سهام شناور ۹ درصد) نمایش داده شده است. همینطور که در تصویر میبینید این سهام حرکت آرام و کندی دارند.

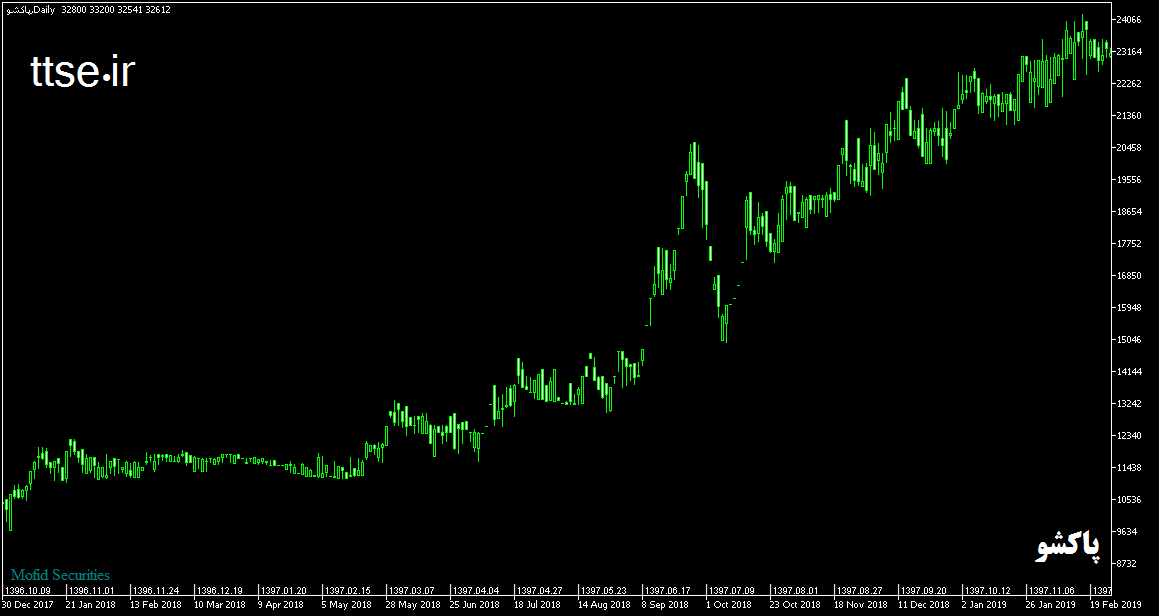

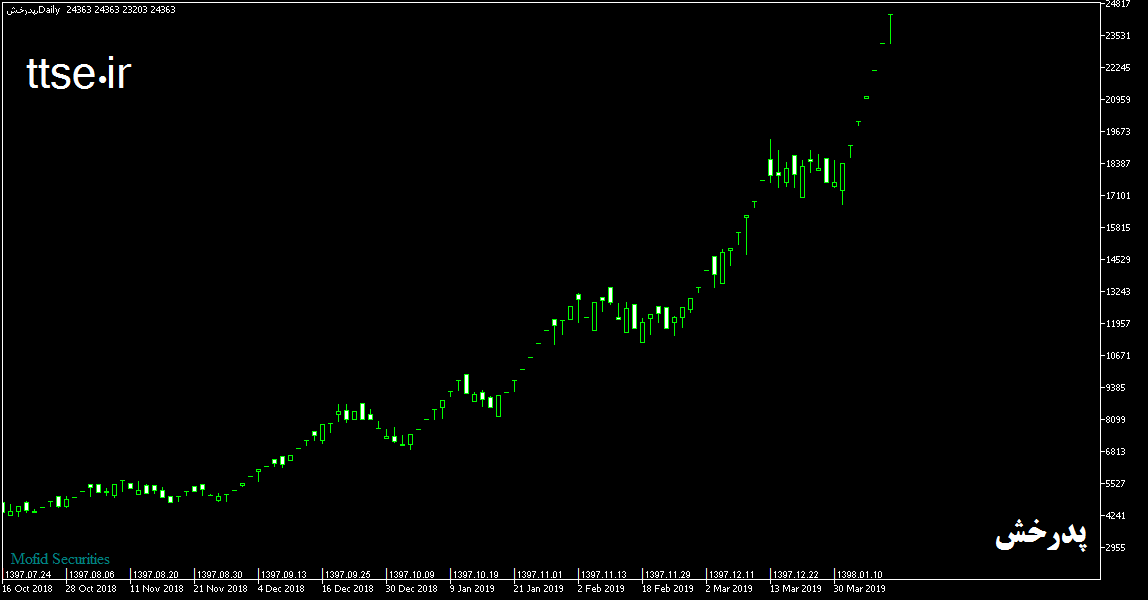

همچنین سهام شرکت هایی مانند چکارن (سهام شناور ۶۴ درصد)، زشگزا (سهام شناور ۳۰ درصد) و پدرخش (سهام شناور ۴۸ درصد) خیلی بیشتر از ۱۰ درصد در سال معامله میشوند. به همین دلیل در روند ها، قیمت پایانی نزدیک قیمت معامله حرکت میکند. این سهام به دلیل رشد و ریزش شارپی در حالت اول قرار میگیرند.

همانطور که در عکس بالا مشاهده میکنید ریزش و رشد شارپی سهام پدرخش و چکارن در روند های نزولی و صعودی کاملا مشخص است.

نتیجه گیری

در این مقاله با تحلیل حجم مبنا توانستیم سهام هیجانی و منطقی بازار را تشخیص و نکات مثبت و منفی هر کدام از این دو حالت را تمرین کنیم. از این پس شما میتوانید با توجه به ریسک پذیری و خصوصیات شخصی خود، سهام مورد نظر را تشخیص و شروع به سرمایه گذاری کنید. البته برای شروع سرمایه گذاری در بازار نیازمند فراگیری و آموزش بورس خواهید بود.

با توجه به ریسک پذیری و خصوصیات اخلاقی خود کدام دسته از سهام را انتخاب میکنید؟

سهام با حرکت های هیجانی و شارپی (حالت اول)

سهام با روند های آرام و کند (حالت دوم)

مقالاتی که پیشنهاد میکنیم برای آموزش رایگان سرمایه گذاری مطالعه کنید

19 دیدگاه

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

درود بر شما.. مطلب بسیار مفیدی بود.

سلام ممنون بابت این مطلب

گزینه دوم

بسیار عالی از اشتراک گذاری دانشتان

سلام واقعا عالی و جامع بود درود بر شما

خیلی عالی بود

فقط فک کنم در فرمول حالت اول که حجم معامله شده کمتر از حجم مبنا است باید بین p1 و براکت علامت جمع باشه

باتشکر

باسلام

بسیارعالی بود

سلام

خیلی ممنون واقعا مفید بود

بسیار عالی و کاربردی

درود بر شما

بعنوان کسی که تازه وارد این عرصه شدم مطالب بسیار عالی قابل درک و روشن بود ،

با سلام

ممنون از مطالب مفید و کاربردیتون

درود.

بسیار عالی و خوووب.سپاس

سلام خیلی عالی بود

ممنون

پاسخ سوالاتم رو یافتم

سلام ممنون ار مقاله خوبتون میشه این پاراگرافو بیشتر توضیح بدید

همچنین سهام با ارزش بسیار پایینی وجود دارد به طور مثال سهم لنت ترمز ایران با نماد خلنت حجم مبنا آن ۷۹۵۴۲ سهم است و با توجه به قیمت شرکت، حجم مبنا ۳۵۲۰۰ سهم محاسبه خواهد شد. این یعنی سهم خلنت کافی است روزی حدود ۲۶ میلیون تومان معامله شود تا قیمت اصلی سهم بتواند رشد یا ریزش کند.

ممنون. بسیار مفید بود

درود به معرفت شما دوستان بزرگوار بابت تهیه همچین مقالات ارزشمند و مفیدی.

تموم مقالات عالی هستند.

ممنون از زحمات شما دوستان عزیز

سلام خیلی ممنون جامع و عالی توضیح دادید. من کلا ترجیح میدم حجم مبنا نباشه و بورس در کلاس جهانی معامله بشه. دلیلش اینه که در حال حاضر به دلیل محدودیت های دامنه نوسان و حجم مبنا بسیاری از سبک ها و استراتژی های کاربردی در داخل ایران جواب نمیدهند. به عنوان مثال در علم پرایس اکشن الگویی ادامه دهنده نیست اما در بورس ما ادامه دهنده به شمار میاد یا بر عکس. چرا که اجازه رشد بیشتر به کندل داده نمیشه.

از طرفی همگان با آموزش کافی میتونن گلیم خودشونو از آب بیرون بکشن.

به هر حال در شرایط کنونی من حالت اول رو انتخاب میکنم.

سلام دوست عزیز

اینکه رفتار یه سری کندل ها در ایران متفاوت هست دلیلش این نیست که در ایران استراتژی جواب نمیده

دلیلش این هست که بازار ایران تفاوت داره به بازار هایی که بزرگانی مثل استیو نیسون در موردش کتاب الگوهای شمعی ژاپنی نوشتن

در بازار ما بازه نوسان محدود وجود داره ولی باراز های خارجی خیر در بازار ما زمان محدود بازار داریم اما در بازار هایی مثل فارکس زمان محدود نداریم

همین تفاوت ها باعث میشه رفتار یه سری کندل ها در ایران متفاوت باسه با اون بازار ها و این غیر منطقی بودن بازار ایران رو نمیرسونه