اندیکاتورهای بیل ویلیامز در تحلیل تکنیکال

فهرست مطالب

بیل ویلیامز (Bill Williams)، متولد ۱۹۳۲ میلادی، یک معامله گر امریکایی بود که کتاب هایی با موضوع تحلیل تکنیکال بازار سهام و معاملات بورس نوشته است. تحقیقات این معامله گر در مورد بازار سهام، اندیکاتورها و شاخص های جدیدی جهت تحلیل رفتار بازارهای مالی جهان به وجود آورد.

بیل ویلیامز بر مبنای استفاده از راهی منطقی برای تحلیل بازار و برهان غیرمنطقی آشفتگی، روش معامله ی مختص خود را توسعه داد تا بتواند درک صحیحی از روانشناسی معامله گر بازار داشته باشد.

بیل ویلیامز کیست؟

بیل ویلیامز، معامله گر معروف و یکی از چهره های تاثیرگذار تحلیل تکنیکال معاملات بورس جهان است. بیل ویلیامز از اندیکاتورهایی در تحلیل تکنیکال خود استفاده می کند که شناخته شده ترین آن الیگیتور است.

قبل از هر چیز اگر بخواهیم تعریفی از اندیکاتور بیان کنیم درواقع ابزاری است که با اعمال روابط ریاضی مشخص روی قیمت سهم یا حجم معاملات یا هر دو شکل میگیرد. که در جهت تحلیل قیمت سهام یا شاخص بازار کاربرد دارد. اسیلاتورها یا نوسانگرنماها نیز یکی از زیرمجموعههای اندیکاتورها محسوب میشوند. حول یک خط مرکزی یا میان سطوح معینی نوسان میکنند. در انتها سعی دارند ما را از میزان هیجانات خرید و فروش در معاملات آگاه سازند.

دیدگاه بیل ویلیامز

در مباحث آموزش بورس اندیکاتورها معامله گران را جهت تحلیل تکنیکال سهم کمک میکنند. بیل ویلیامز برای درک ساختار جامع بازار، توصیه کرد تا بازار از پنج جهت تجزیه و تحلیل شود:

- فراکتال (مرحلۀ فاصله)

- نیروی محرک (مرحلۀ انرژی)

- افزایش/کاهش شتاب (مرحلۀ قدرت)

- منطقه (ترکیب مرحلۀ قدرت و مرحلۀ استقامت)

- خط موازنه

برای درک و تحلیل این جنبهها، تعدادی شاخص ایجادشدهاند و ما، در کالج تی بورس بر آنیم تا این شاخص ها را به زبانی ساده و روان بیان کنیم.

اندیکاتور فراکتال بیل ویلیامز:

فراکتال های بیل ویلیامز به صورت فلش هایی هستند که در بالا و پایین کندل ها (شمعها) قرار میگیرند. این فراکتال ها زمانی که پنج کندل مجزا داشته باشیم شکل میگیرد. وجود پنجمین کندل یا میله سبب میشود تا بالاترین قیمت و پایینترین قیمت پدیدار شوند. درواقع زمانی که یک کندل بالا یا پایین تشکیل دهد اگر از دو کندل قبلی و بعدی خود بالاتر یا پایینتر باشد یک فراکتال به وجود آورده است.

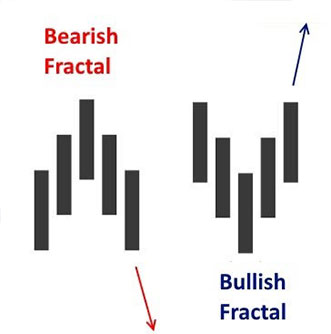

روش های تشکیل فراکتال

فراکتال در تحلیل تکنیکال به دو صورت ایجاد میشود:

Bullish Fractal، شامل سه کندل صعودی و دو کندل نزولی است.

Bearish Fractal، شامل سه کندل نزولی و دو کندل صعودی است.

هر فراکتال که تشکیل میشود، در صورت صعودی بودن تمام فراکتال های صعودی قبل از خود را باطل میکند. اما در صورتیکه نزولی باشد، تمام فراکتال های نزولی قبل خود را بیاعتبار مینماید. درواقع فراکتال های پیش رو دارای اهمیت بوده و در سفارش گذاری کاربرد دارند.

از طرفی اگر فراکتال های بیل ویلیامز داخل خطوط الیگیتور تشکیل میشوند، فاقد اعتبار هستند. بااینوجود اگر فراکتال جدیدی داخل خطوط تمساح تشکیل شود بازهم فراکتال های ماقبل خود را باطل میکند.

اندیکاتور الیگیتور بیل ویلیامز (Alligator Indicator)

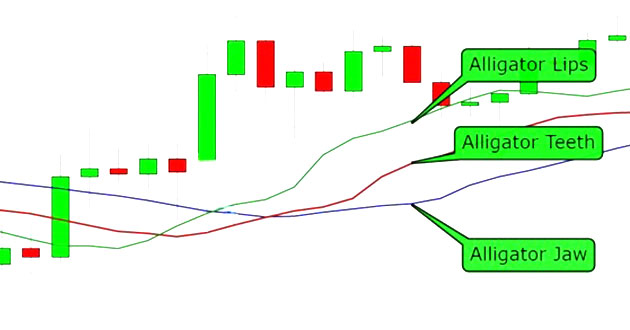

در بین اندیکاتور های بیل ویلیامز، الیگیتور اندیکاتوری قدرتمند است که نشان میدهد سهم از نظرتحلیل تکنیکال در روند، چه موقعیتی دارد. همچنین اینکه در چه نقطهای باید معامله شود. اندیکاتور Alligator یا تمساح شامل سه میانگین متحرک خاص است.

خط آبی (Jaw Period) : خط دوره زمانی ۱۳ روزه که معروف به آرواره تمساح است.

لاین قرمز(Teeth Period) : خط دوره زمانی ۸ روزه که معروف به دندان تمساح است.

سبز (Lips Period) : خط دوره زمانی ۵ روزه که معروف به لب تمساح است.

کارایی در تحلیل تکنیکال:

در تحلیل تکنیکال پیش میآید که خطوط الیگیتور بیل ویلیامز خیلی به هم نزدیک شده و درهمتنیده میشوند. در این حالت، بازار قدرت کافی برای روند را ندارد و رنج است. بسیاری از معامله گران در روند رنج زمان خود را از دست میدهند و درواقع افراد تماشاچی در این بازار بورس پیروز ماجرا هستند.

زمانی که این خطوط از هم فاصله میگیرند، بازار شروع به حرکت کرده و از حالت رنج خارج میشود. در تحلیل تکنیکال هرگاه سه خط در یکجهت قرار گیرند بازار نیز به آن سمت حرکت میکند. خطوط الیگیتور بیل ویلیامز نشان میدهند چه زمانی بازار بورس دارای روند است و چه زمانی روند ندارد.

قیمت سهم بعد از شروع روند با شدت بیشتری حرکت میکند. در تحلیل تکنیکال بیل ویلیامز به اصطلاح تمساح خواب بوده و بعد از بیدار شدن بسیار گرسنه است.

بیل ویلیامز AO اندیکاتور (Awesome Oscillator)

اندیکاتور AO

دارای پرایس بار (خطوط) سبز و قرمز است که در تحلیل تکنیکال برای تشخیص زمان ورود به معامله به ما کمک میکند. روند در مسیر حرکت خود گاها استراحت دارد و در مواقعی جهت خود را عوض میکند. مقاومتها جلوی افزایش قیمت را میگیرند و باعث کاهش سرعت روند سهام بورس میشوند.

AO، اندیکاتوری است که بیل ولیامز در آن برای ورود به معامله سه مدل سیگنال مختلف ارائه میدهد:

۱- کراس یا عبور AO از خط صفر – اندیکاتور بیل ویلیامز

خط صفر درواقع خط افقی است که پرایس بارها بالا و پایین را جدا کرده و روی این خط است که قله و دره تشکیل میشود. زمانی که این اندیکاتور از خط صفر عبور میکند. و به سمت بالا میرود، میتوانیم وارد معامله خرید شویم. هرگاه این اندیکاتور از بالا به پایین از خط صفر عبور کرده و سیر نزولی بگیرد، میتوانیم فروش سهام بورس را انجام دهیم.

۲- سیگنال محدبی – اندیکاتور بیل ویلیامز

در حالت صعودی (بالای خط صفر) بعد از کراس خط صفر وارد روند میشویم. اگر بعد از تشکیل دو یا چند پرایس بار یک پرایس بار سبز تشکیل شد، میتوانیم دوباره خرید نماییم.

در حالت نزولی (پایین خط صفر) پس از کراس خط صفر روند داریم. اگر بعد از تشکیل دو یا چند پرایس بار سبز یک پرایس بار قرمز داشته باشیم، میتوانیم وارد معامله فروش شویم.

اگر به هر دلیلی یک موقعیت را از دست بدهیم با تکرار این حالات میتوانیم اقدام به خرید یا فروش نماییم.

۳- سیگنال تویین پیک- اندیکاتور بیل ویلیامز

این سیگنال بنا بر وجود درهها و قلهها به ما اجازهی ورود میدهد. هرگاه اندیکاتور ای او درهها و قلههای ناهماهنگ کمعمق تشکیل دهد سیگنال تویین پیک فعال میشود.

در حالت صعودی:

زمانی که دو دره ناهماهنگ کمعمق پایین خط صفر ایجاد شود، بلافاصله بعد از تشکیل اولین پرایس بار سبز میتوانیم وارد معامله خرید شویم.

در حالت نزولی:

زمانی که دو قله ناهماهنگ بالای خط صفر به وجود آید، بلافاصله بعد از تشکیل اولین پرایس بار قرمز میتوانیم وارد معامله فروش شویم.

در صورت از دست دادن سیگنال های تویین پیک در تحلیل تکنیکال، میتوان با کمک سیگنال های محدبی وارد معاملات خرید یا فروش شد.

اندیکاتور AC بیل ویلیامز ( Accelerator Oscillator):

در تحلیل تکنیکال اگر بتوانیم حرکت روند سهم را قبل از شروع آن متوجه شویم، میتوانیم زودتر وارد عمل شویم. قبل از اینکه اندیکاتور AOتغییر جهت دهد اندیکاتورAC تغییر جهت میدهد. درواقع این اندیکاتور بیل ویلیامز قبل از رسیدن به موقعیت خرید یا فروش هشدار میدهد.

بهعبارتدیگر آخرین چیزی که در چارت تغییر جهت میدهد قیمت است که قبل از آن AO و قبل از این اندیکاتور، AC تغییر جهت میدهد.

حتما بخوانید: حمایت و مقاومت استاتیک و داینامیک در تحلیل تکنیکال

AC تنها یک مدل سیگنال دارد و کراس AC از خط صفر هیچ معنایی ندارد. در اندیکاتور AO زمانی که الیگیتور دهانش را به یک سمت باز میکند. بر اساس سه سیگنال وارد معامله میشویم اما در AC زمانی سیگنال داریم که پرایس بارها یا بالای خط صفر باشد یا پایین خط صفر تشکیل شود.

در روند صعودی دو حالت پیش میآید:

- اگر AC بالای خط صفر باشد، بعد از دو پرایس بار سبز، در پرایس بار سبز سوم یک سیگنال برای خرید دریافت میکنیم.

- اگر AC پایین خط صفر باشد، بعد از سه پرایس بار سبز، در پرایس بار سبز چهارم وارد معامله خرید میشویم.

در روند نزولی دو حالت داریم:

- اگر AC بالای خط صفر باشد، بعد از سه پرایس بار قرمز، در پرایس بار قرمز چهارم وارد معامله فروش میشویم.

- اگر AC پایین خط صفر باشد، بعد از دو پرایس بار قرمز، در پرایس بار قرمز سوم وارد معامله فروش میشویم.

- AC قبل از AO بازار را پیشبینی میکند و هرگاه AOواکنش نشان میدهد، قیمت شروع به حرکت میکند.

اندیکاتور گیتور بیل ویلیامز (Gator Oscillator)

برخلاف AO و AC که خطوط سبز و قرمز نشاندهندهی روند نزولی و صعودی است، در این اندیکاتور خطوط قدرت روند را نشان میدهند. در مواقعی فاصلهی بین ابتدا و انتهای خطوط زیاد است. گاهی این فاصله کم شده و حتی به صفر میرسد.

در تحلیل تکنیکال بیل ویلیامز تفاوت اندیکاتور گیتور با اندیکاتور الیگیتور این است که شاید به دلیل درهمتنیده شدن خطوط الیگیتور نتوانید درک درستی از بازار داشته باشید. در این مواقع اندیکاتور گیتور به شما کمک میکند. ازآنجاکه روند ابتدا، طول مسیر و انتها دارد، با کمک گیتور میتوانید ابتدا و انتهای مسیر را متوجه شویم.

زمانی که عمق خطوط زیاد باشد یا به اصلاح شکم تمساح بزرگ است یعنی بازار دارای روند است.

هرگاه خطوط سبز روی گیتور در حال تشکیل شدن است، یعنی خطوط الیگیتور در حال فاصله گرفتن از یکدیگرند، قدرت روند بیشتر میشود. با ایجاد خطوط قرمز، سه خط الیگیتور در حال نزدیک شدن به هم هستند، شیب در حال کم شدن بوده و به انتهای روند نزدیک میشویم.

درواقع گیتور شما را از بازارهای رنج نجات میدهد و این پیام را دارد که هرگاه تمساح از خواب بیدار شد وارد معامله شوید.

MFI بیل ویلیامز

در این بخش از مقاله «اندیکاتور بیل ویلیامز» ، قصد داریم درباره یکی از مهم ترین شاخص ها در تمام بازار های مالی، یعنی حجم نقدینگی یا میزان پول موجود در بازار است.

قطعا یکی از مواردی که نشان دهنده قدرت و امنیت بازار مالی است، میزان حجم سرمایه موجود در آن است.

در این بخش سیگنال های خرید و فروش یک اسیلاتور تکنیکالی، که به وسیله تحلیل آن میتوان در بازه های زمانی مختلف، نقدینگی موجود در سهم ها و ارز های مختلف را تحلیل کرد، یعنی اندیکاتور MFI را برررسی می کنیم.

اندیکاتور MFI مخفف عبارت Money Flow Index، از خانواده اسیلاتور ها به شمار می رود و در پایین چارت قیمت ظاهر می شود. شاخص این اسیلاتور بین 0 تا 100 نوسان میکند.

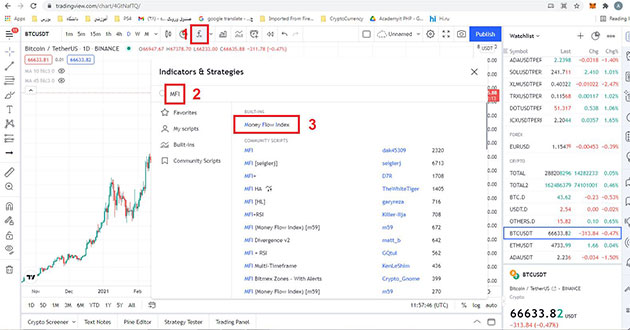

روش اضافه کردن اندیکاتور MFI به چارت قیمتی

در سایت تریدینگ ویو ، روی سربرگ Indicators & Strategies کلیک کنید. در قسمت سرچ، MFI را سرچ کنید.

روی اندیکاتور Money Flow Index کلیک کنید تا به چارت قیمتی اضافه شود.

سیگنال خرید MFI

هنگامی که خطوط اسیلاتور MFI سطح 20 را به طرف پایین قطع کردند، و به پایین ترین حد خود رسیدند، سیگنالی مبنی بر خرید از طرف اندیکاتور MFI صادر می شود.

سیگنال فروش MFI

هنگامی که خطوط اسیلاتور MFI سطح 80 را به طرف بالا قطع کردند، و به بالا ترین حد خود رسیدند، سیگنالی مبنی بر فروش از طرف اندیکاتور MFI صادر می شود.

جمعبندی و نتیجهگیری

در این مقاله پنج اندیکاتور بیل ویلیامز را بهاختصار توضیح دادیم و سیگنال های مختلف آن را بیان نمودیم. اندیکاتورهای بیل ویلیامز در مباحث آموزش بورس میتوانند جهت تحلیل تکنیکال برای معامله گران مفید واقع شوند و با کمک سیگنال هایی که از آن حاصل میشود، معامله گر را از بازارهای رنج نجات میدهد. بهمرور و با استفادهی مداوم این اندیکاتورها، معامله گر به کار با این ابزار مسلط میشود. در نتیجه قادر خواهد بود بهسادگی به تحلیل تکنیکال بازار بپردازد. برای یادگیری بیشتر در این حیطه، پیشنهاد میشود به مقالات تکنیکال آکادمی آینده نیز مراجعه کنید.

مقالاتی که پیشنهاد میکنیم برای آموزش رایگان سرمایه گذاری مطالعه کنید

- آموزش اندیکاتور MACD در تحلیل تکنیکال

- اسیلاتور چیست و چه تفاوتی با اندیکاتور دارد؟

- آموزش اندیکاتور ATR اسیلاتور متوسط دامنه واقعی

- آموزش اندیکاتور ایچیموکو در تحلیل تکنیکال

- حمایت و مقاومت استاتیک و داینامیک در تحلیل تکنیکال

- آموزش اندیکاتور مومنتوم در تحلیل تکنیکال

- مووینگ اوریج، یک اندیکاتور قوی

- اندیکاتور cci در تحلیل تکنیکال

- اندیکاتور استوکاستیک؛ ۰ تا ۱۰۰ آموزش اندیکاتور استوکاستیک

آیا می دانید کدام بازار مالی برای شما سودآورتر است؟

جهت دستیابی به جواب این سوال، در کارگاههای رایگان زیر شرکت کنید.

15 دیدگاه

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

با سلام.

خیلی عالی بود. با اندیکاتورهای دیگه واقعا مثل MACD و RSI نقاط ورود و خروج رو میشه مشخص کرد.

با تشکر.

عالی عالی عالی

دستتون درد نکنه. خدا قوت

سپاسگزارم 🌹🙏

یک دنیا سپاس از شما..و خداوند پدر مادر شما رو رحمت کند که اینطوری بی هیچ چشمداشتی علم خودتون رو منتشر میکنید…

رضایت شما باعث مباهات ماست، سپاس🌹

عالی….دستتون درد نکنه

سپاس از لطف شما بزرگوار🌹🙏

سلام، ممنون از مقاله خوبتون، من حساب کاربری مفید و رهآورد ۳۶۵ نمیتونم اندیکاتورهای AC و Gator رو پیدا کنم. لطفا راهنمایی کنید. سپاسگزارم

سپاس از شما. نرم افزار مفیدتریدر رو نصب کنید، جهت نصب و استفاده میتونید از مقاله ی مربوط به مفید تریدر در سایت کالج کمک بگیرید.

ممنون از لطف و توجه شما🌹

ممنون ممنون ممنون ممنون

اصول اکوسیستماتیک و داینامیکی بازار های مالی از نظمی پیروی می کنند که متاثر از جهان امروز است. در نتیجه ما به چیزی فراتر از یادگیری نیاز داریم ان چیزی که باعث پیشرفت ما می شود و در نهایت یادگیری درک و نگرش ما نسبت به نظم این قوانین هست…پس لطفا سعی کنید نظم موجود را برای علاقمندان اشکار کنید.

ممنون از زحمات شما

وقتی در اندیکاتور awesome

وقتی که زیر صفر است، اگر اول سبز بود بعد قرمز باید اقدام به خرید کرد؟

با سپاس فراوان

ما فقط در روند صعودی اقدام به خرید می کنیم و زیر خط صفر سیگنال خرید نداریم.