آیا حباب بورس واقعیت دارد؟

فهرست مطالب مقاله آیا حباب بورس واقعیت دارد؟

هرگاه سخن از حباب بورس میشود در اکثر مثالها پیاز گل لاله یا جنون گل لاله هلندی به میان میآید. در این مقاله سعی بر این داشتیم که شرح موضوع حباب بورس و حباب قیمتی سهام را بیان داشته و ارتباط آن با بازارهای مالی و بورس را بررسی کنیم.

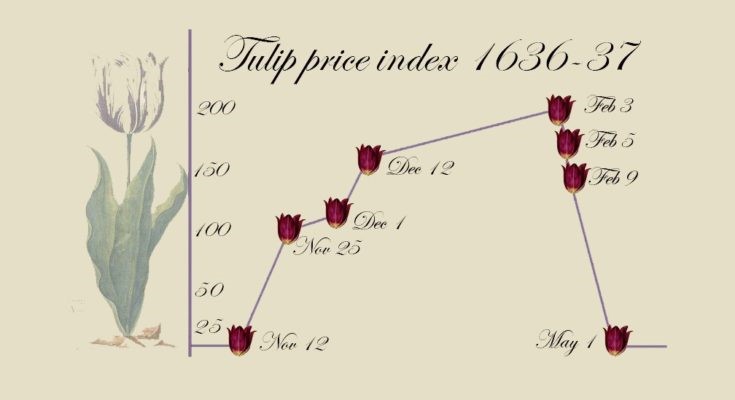

زمانی که در قرن ۱۷ میلادی هلند به مرکز تجاری اروپا تبدیلشده بود گل لاله از امپراتوری عثمانی وارد هلند شد و رفتهرفته محبوبیت بسیار بالایی در بین اقشار مردم بهعنوان یک گل خارجی پیدا کرد.

دو نوع کشت برای پرورش گل لاله وجود دارد. یک نوع کاشت بذر آن، که بین ۳ تا ۷ سال زمان برای تولید گل نیاز دارد و دیگری پیاز گل لاله که پس از یک سال به گلدهی میرسد. از هر گیاه مادر ۲ تا ۳ پیاز فرزند به دست میآید. این محبوبیت گل لاله اکثریت را به سمت پیاز گل لاله سوق داد و این تقاضای بالا باعث نقض قانون عرضه و تقاضا شد. تا جایی که قیمت پیاز گل لاله بسیار بالا رفت به حدی که قیمت آن برابر با درآمد سالانه یک خانواده کارگری شد.

حتما بخوانید: ۱۱ خطای رایج یک سرمایهگذار مبتدی

با ورود دلالان به این بازار و کسب سودهای بالا پیاز گل لاله به یک کالای سرمایهای تبدیل شد. پسازآن، یک پیاز گل لاله با یکخانه یا دام معاوضه میشد. بهاینترتیب خریداران رغبت و قدرت خرید پیاز گل لاله را از دست دادند و قیمت آن در سوم فوریه ۱۶۳۷ میلادی به اوج خود رسید و بدین ترتیب حباب پیاز گل لاله یکشبه ترکید. حباب پیاز گل لاله اولین ویکی از سه بزرگترین حباب های اقتصادی تاریخ اروپاست و نمونهای برای حباب بورس است.

از بزرگترین حباب قیمتی در تاریخ میتوان به موارد زیر اشاره کرد:

پیاز گل لاله هلندی (دهه ۱۶۳۰ م)-هلند

حباب دریای جنوب (دهه ۱۷۷۰ م)-بریتانیا

حباب بانکی ژاپن (دهه ۱۹۸۰ م)- ژاپن

حباب دات کام (دهه ۱۹۹۰ م) –امریکا

حباب پدیده شاندیز (دهه ۱۳۹۰ ش)-سهامی خاص ایران

حباب بورس چیست؟

اگر بخواهیم تعریف حباب در کتابهای مربوط به بورس را بیان کنیم به دادوستد با حجم و نرخ بیشتر از ارزش واقعی مورد معامله را حباب میگویند. در زبان سادهتر میتوان حباب را بالا رفتن قیمت براثر تقاضای بالا دانست. معمولاً چون شناخت و تعیین ارزش واقعی کالایی کاری سخت و دشوار است معمولاً پس از ترکیدن حباب، ارزش کالایی مشخص میشود.

حتما بخوانید: ۲۴پاراگراف برتر کتاب ۲۴ استراتژی وارن بافت

دلایل شکلگیری حباب های بورس:

۱- افزایش بیشازحد نقدینگی

بدون شک یکی از راههای افزایش نقدینگی زمانی است که بانکهای مرکزی پول بدون پشتوانه چاپ میکنند که باعث افزایش نقدینگی در میان مردم میشود. حال این افزایش نقدینگی تقاضای مردم برای خرید کالاهایی که موردنیازشان نیست را بالا میبرد. با نقض قانون عرضه و تقاضا باعث میشود که عرضهکننده برای کسب سود بیشتر قیمت محصولات خود را بالا ببرد. مثال واضح این توضیح بحران مالی ۲۰۰۸ میلادی امریکاست که بانکها و مؤسسات مالی با تسهیلات زیاد خود موجی از افزایش نقدینگی را ایجاد کردند و قیمت املاک بالا رفت و حباب قیمت در املاک ایجاد شد که پس از ترکیدن حباب قیمتها آمریکا را با بحران مالی روبرو کرد.

۲- دلایل روانی

الف) تئوری احمق بزرگتر:

این تئوری که در اکثر کتابهای اقتصادی رواج دارد ولی بهصورت علمی ثابت نشده است بیانگر یک موضوع است. افراد برای خرید کالایی که میدانند ارزش واقعی آن کمتر است دست به خرید میزنند به این امید که آن را به افرادی دیگر (احمق بزرگتر) باقیمت بالاتری بفروشند و کسب سود کنند.

ب) پیشبینی آینده

حال فرض کنید در یک اتوبان به سمت افق در حال رانندگی هستید ناگهان اتوبان پوشیده از مه میشود آیا میتوانید ادامه مسیر را برای پیش روی خود تصور کنید؟

هر شخصی برای تصمیمگیریهای خود به پیشبینی در مورد آن تصمیم نیاز دارد. دلیل دیگری که به شکلگیری حباب در بورس کمک میکند پیشبینی رویه فعلی برای آینده است. در تعیین قیمتها عوامل زیادی نقش دارند و پیشبینی قیمت واقعی کالاها بسیار دشوار است.

حتما بخوانید: رفتارهای گله ای (توده ای) در معاملات بازار سرمایه

ج) خطای تأیید اجتماعی

در مسیر یک کنسرت، سر یک چهارراه با گروهی از آدمها مواجه میشوید که همه به آسمان خیره شدهاند. بدون اینکه فکر کنی، تو هم به آسمان زل میزنی. چرا؟ تأیید اجتماعی.

وسط کنسرت، زمانی که تکنواز اوج هنرنماییاش را به نمایش میگذارد، یک نفر شروع به کف زدن میکند ناگهان همه حضار با او همراه میشوند. تو هم همینطور. چرا؟ تأیید اجتماعی.

تأیید اجتماعی که گاهی سختگیرانه از آن بهعنوان غریزهی جمعگرایی یاد میشود، تأکید دارد افراد وقتی مثل بقیه عمل میکنند که احساس میکنند رفتارشان درست است؛ بهعبارتدیگر، هر چه تعداد بیشتری از مردم عقیدهی خاصی را دنبال کنند، ما آن عقیده را بهتر (درستتر) میپنداریم. هر چه تعداد افرادی که رفتار خاصی را بروز میدهند بیشتر باشد، این رفتار از سوی دیگران مناسبتر ارزیابی میشود. البته که این امر مضحک است. (برگرفته از کتاب هنر شفاف اندیشیدن)

تأیید اجتماعی یکی از عوامل اصلی ایجاد حباب بورس است. در ایجاد حباب قیمتی هرچه تعداد خریداران بیشتر باشد حباب ها بزرگتر و معامله گران بیشتری به سمت اینگونه حباب های قیمتی کشیده میشوند. البته نمیتوان منکر آن شد که حباب ها جزئی از بورس هستند و حتی برخی از صاحبنظران آن را برای اقتصاد و بورس لازم میدانند اما چیزی که واضح است حباب ها قمار محسوب میشوند.

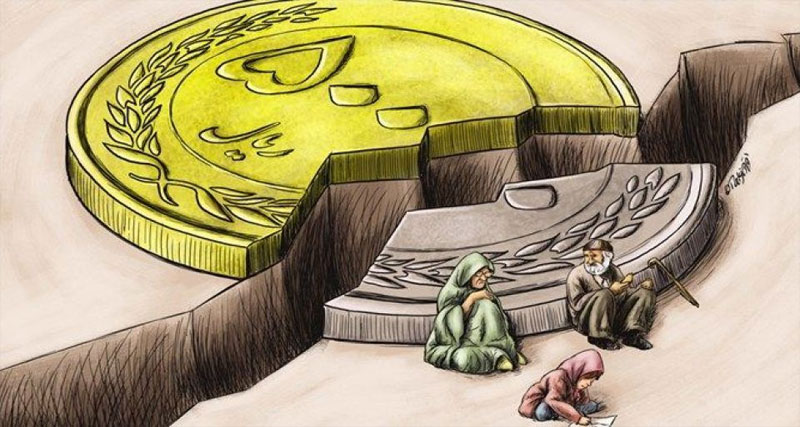

در بازار بورس باید به حباب ها و ارزش واقعی شرکتها توجه کرد حال برای شناخت آنها میتوانیم به ریزش قیمتها یا اصلاح واقعی آنها توجه کنیم. پس از ترکیدن حباب، قیمتها بشدت افت میکند و باعث آب شدن سرمایه افراد میشود.

چگونه میتوان از حباب ها دوری کرد؟

۱-تشخیص حباب قیمت ها در بورس با استفاده از عوامل بنیادی

یکی از عواملی که میتوان حباب قیمتی در بورس را تشخیص داد بررسی روند سودآوری شرکتها و صورتهای مالی آنها یا بهاصطلاح تحلیل بنیادی است.

حتما بخوانید: تجزیه و تحلیل صورت های مالی شرکت های بورسی

با تحلیل بنیادی میتوان روند شرکتها را پیشبینی کرد که سرمایهگذاران با اطمینان خاطر بیشتری و بدون ترس از افت شدید قیمت به سرمایهگذاری خود بپردازند.

در شرکتهایی که ازلحاظ بنیادی قوی باشند پس از ترکیدن حباب قیمت اصلاح واقعی خود را انجام میدهند و به رویه صعودی خود بازمیگردند.

۲- شناسایی تورم:

در کشورهای تورمی مانند ایران اکثر صنایعی که در سازمان بورس آن کشور فعالیت میکنند رابطه مستقیمی با نرخ ارز و دلار دارند. افزایش نرخ ارز و دلار که به تبعیت از آن نرخ تورم بالایی را ایجاد میکنند باعث رشد بورس و قیمتها در بورس میشود و شاخص قیمتها در بورس افزایش پیدا میکند چراکه این رابطه مستقیم بین شرکتهای ثبتشده در بورس و نرخ ارز باعث افزایش ارزش این شرکتها میگردد.

۳- مسائل روانی

معامله گران پس از ورود به حباب بورسی و کسب سود از آنها راغب به ورود دوباره به این نوع سهام میشوند تا جایی که اثر پول قمار در آنها شکلگرفته و مباحث مدیریت سرمایه را فراموش میکنند و وارد قمار بورسی میشوند و با قمار در بورس سرمایه خود را به خطر میاندازند.

حتما بخوانید: آموزش مدیریت سرمایه در بازار بورس

پس از مدتی احساسات معامله گران باعث تأییدیه خطا در مورد معامله میشود. مغز ما پس از کسب سود در حباب های قیمتی و حباب بورس جنبههای منفی معامله را از مغز و ذهن ما پاک میکند و فقط جنبههای مثبت آن را نمایان میکند.

طمع یکی از احساساتی است که معامله گران را وارد حباب ها در بورس میکند. در حباب های شرکتهای بورسی تشخیص روند حباب قیمتی کار بسیار دشواری است. معامله گران زمانی که مجاب میشوند به اینگونه حباب بورسی ورود کنند زمانی به طول میانجامد و پسازاینکه تصمیم برای ورود به حباب ها میگیرند معمولاً انتهای روند صعودی حباب قیمتی سهم است. همچنین زمانی را برای خروج از آن انتخاب میکنند که دیگر دیر شده است و سرمایه آنها مانند تکه یخی زیر آفتاب، آبشده است.

ماجراهای روانی و احساسی که ما را در برمیگیرد گره در هویت ما دارد و ماجرا بر سر پولی است که وسط است.

طمعی که معامله گران را به کام خود میکشد بر اساس احساس سرخوشی زیادی است که براثر کسب سود برای شرکت در اولین حباب بورس در معاملهگر ایجاد میشود و پسازآن به دنبال آن سرخوشی میگردد اما هیچگاه احساس تجربه اولی به او دست نمیدهد. وارد حباب های قیمتی بزرگتر با سرمایههای بیشتر میشود و قمار در بورس را آغاز میکند. شاید در این میان اندک سودهایی به دست آورد؛ اما چیزی که مهم است زیانهای معاملهگر است که روی آنها سرپوش میگذارد و با اتکا به این جمله که ضرر جزئی از بازارهای مالی است خود را آرام میکند.

حتما بخوانید: ۲۱ پاراگراف برتر کتاب از طمع تا وحشت

همیشه به یاد داشته باشید که طبق نظر اکثر صاحبنظران و بزرگان بازارهای مالی و بورس ازجمله مارک داگلاس علم شما در زمان معامله ۲۰ درصد از معامله را تشکیل میدهد و ۸۰ درصد دیگر را مسائل روانشناختی شما تعیین میکند.

اما باید به این نکته توجه داشت حتی در بازارهایی که ماهیت رشد آنها بر اساس منطقهای ذکرشده (عوامل بنیادی و عوامل تورمی) باشد هم شرکتهایی وجود دارد که حباب قیمتی دارند. شرکتهای عملاً ورشکستهای که حتی خود سازمان بورس هم برای آنها اخطار تعلیق صادر کرده است و رشد آنها را حباب قیمت یا حباب بورسی یا به زبان سادهتر قمار بورسی مینامند.

نتیجهگیری:

در بازار بورس یکی از چالشبرانگیزترین مباحث برای معامله گران حباب قیمتی شرکتها است که معاملهگر را به کام خود میکشد و با نشان دادن سودهای زیاد آنها را اغوا میکند؛ اما واقعیت ماجرا چیز دیگری است و معاملهگر را از معاملات منطقی و علمی دور میکند. این روش معامله حتی باعث میشود که معاملهگر از متوسط رشد بازار عقب بماند و بهاصطلاح هزینه فرصت ازدسترفته بر وی تحمیل شود.

بهطور حتم تمامی معامله گران جزو خوششانسهای این حباب های قیمتی نیستند و این مسئله باعث میشود که برای همیشه با بازار خداحافظی کند. اما حال، معامله گران میتوانند با شناخت و تشخیص اینگونه حباب های قیمتی از راههای تحلیل بنیادی که نشاندهنده ارزندگی یک سهم است و اصلیترین علت رشد قیمتها است و مسائل روانشناختی از آنها دوری کنند و وارد اینگونه قمارها در بورس نشوند.

مقالاتی که پیشنهاد میکنیم برای آموزش رایگان سرمایه گذاری مطالعه کنید

2 دیدگاه

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

سلام بسیار عالی بود سپاس فراوان از مقاله حباب بورس درود بر شما

خیلی جالب بود