قرارداد اختیار معامله چیست؟

فهرست مطالب مقاله قرارداد اختیار معامله چیست؟

امروزه یکی از جدیدترین و سودآورترین معاملات در بازارهای مالی، معاملات بازار اختیار یا اختیار معامله است. این بازار که در واقع از مشتقات بازار بورس و بازار کالاست، در جهان طرفداران زیادی دارد. اما هنوز در ایران آن چنان جا افتاده نیست.

اختیار معامله از دیگر انواع معاملات روی اوراق بهادار و کالاهای موجود در بورس کالاست و از بازارهای مشتقه آنها به حساب می رود، به این معنی که تمامی قیمتها در آن به قیمت دارایی پایه موجود در بورس و بورس کالا مربوط است و از آن نشأت می گیرد. این نوع معامله که از زمان یونان باستان تاکنون مورد استفاده قرار می گیرد در دو صدهی گذشته در جهان با استقبال زیادی مواجه شده است؛ اما نحوه معامله آن در ایران با اندکی تفاوت با بازارهای جهانی تدوین شده است.

معاملات اختیار معامله همچنین شباهتهای زیادی با معاملات بازار آتی و بازار دو طرفه دارد که به زودی در ایران راهاندازی خواهد شد، اما این سه، تفاوتهای چشمگیری نیز با یکدیگر دارند که به مرور به آنها خواهیم پرداخت. از مهمترین ویژگیهای بازار اختیار در جهان، دو طرفه بودن آن است که امکان سودآوری را در هر شرایط قیمتی برای معاملهگران فراهم کرده که مفصل به آن نیز خواهیم پرداخت.

حتما بخوانید: صندوق سرمایه گذاری چیست؟

اما برای سرمایهگذاری در این بازار نیز مانند دیگر بازارهای مالی باید از علم و دانش کافی برخوردار بود و تحلیلهایی مانند تحلیل بنیادی، تحلیل تکنیکال و مدیریت سرمایه را آموخت. قطعاً از طریق یادگیری و شرکت در کلاس آموزش بورس میتوان قدم بزرگی را در راستای سودآوری در این بازار نوپا برداشت و به کسب سود مستمر در این نوع معاملات نیز دست یافت.

ما در این مقاله قصد داریم شما را با ماهیت بازار اختیار معامله آشنا کرده و شرایط آن را در بازار ایران تشریح کنیم. همچنین به تفاوت آن با بازار آتی و مزایای سرمایهگذاری در آن خواهیم پرداخت.

بازار اختیار چیست؟

به طور معمول معامله در بازارهای مالی به این صورت انجام میشود که، خریدار و فروشنده بر سر مبلغی توافق کرده، خریدار این مبلغ را به فروشنده پرداخت کرده و دارایی مورد توافق را از فروشنده دریافت میکند. همچنین، این معامله معمولاً در همان زمان عقد قرارداد انجام شده و انتقال پول و کالا همزمان با عقد قرارداد انجام میشود. علاوه بر این در اکثر بازارهای مالی پس از عقد قرارداد خریدار و فروشنده ملزم به اجرای آن و انجام مفاد ذکر شده در قرارداد هستند و در صورت تخطی از آن مشمول جریمه خواهند شد. اما در بازار اختیار شرایط طوری دیگر است؛ در معامله اختیار دارایی در لحظه قرارداد معاوضه نشده و تا زمان معاوضه نیز پول آن از خریدار دریافت نمیشود.

حتما بخوانید: صندوق طلا چیست و چگونه میتوان در صندوق طلا سرمایه گذاری کرد؟

علاوه بر این بر خلاف معاملات عادی در اختیار معامله پس از عقد قرارداد هر دو طرف ملزم به انجام مفاد قرارداد نیستند بلکه خریدار در زمان خاصی می تواند انتخاب کند که از قرارداد استفاده کند یا آن را نادیده بگیرد.

قرارداد اختیار معامله چیست؟

قراردادی است که بین یک خریدار و یک فروشنده بسته میشود و در آن فروشنده متعهد میشود که در صورت درخواست خریدار در مدت قرارداد یا در زمانی خاص مقدار مشخصی از یک دارایی پایه (دارایی خاصی که قرار است مورد معامله قرار گیرد) را به قیمت خاصی به خریدار واگذار کند. اختیار انجام شدن یا نشدن مفاد این قرارداد با خریدار است؛ اما در صورت درخواست خریدار، فروشنده ملزم به اجرای قرارداد است.

فرایند قرارداد اختیار معامله:

در این قرارداد ابتدا خریدار مبلغی را تحت عنوان قیمت اختیار به فروشنده پرداخت میکند، که معمولاً این مبلغ ۱۰ درصد مبلغی است که در صورت اجرای معامله در زمان سررسید، خریدار باید به فروشنده پرداخت کند. در قبال پرداخت این مبلغ فروشنده موظف میشود در صورت درخواست خریدار، در موعد مقرر پول را دریافت و دارایی پایه را به همان میزانی که در قرارداد مشخص شده به خریدار واگذار یا از او خریداری کند.

حتما بخوانید: بورس کالا چیست و نحوه انجام معامله در بورس کالا چگونه است؟

مثلاً قیمت سهمی اکنون در بازار بورس ۹۰۰ تومان است قراردادی بین خریدار و فروشنده بسته می شود که بر طبق آن در صورت درخواست خریدار در ۶ ماه آینده، فروشنده باید ۱۰۰۰ سهم از همان نماد را به قیمت ۱۰۰۰ تومان (قیمت اعمال) به خریدار اختیار معامله واگذار کند و در عوض امضای این قرارداد نیز خریدار ۱۰ درصد از مبلغ کل معامله ( تعداد سهام * قیمت اعمال) یعنی ۱۰۰,۰۰۰ تومان را در زمان عقد قرارداد به فروشنده پرداخت میکند. پس از شش ماه اگر خریدار مایل به انجام قرارداد بود، میتواند با پرداخت یک میلیون تومان هزار سهم از آن نماد را از فروشنده دریافت کند، حتی اگر قیمت روز سهم پس از ۶ ماه به ۲۵۰۰ تومان رسیده باشد، که این سود زیادی را برای خریدار به همراه دارد.

انواع قرارداد اختیار معامله:

- اختیار خرید: در این قرارداد فروشنده متعهد میشود تا در زمان مقرر در صورت درخواست خریدار، تعداد مشخصی از دارایی پایه را با قیمت تعیین شده به خریدار بفروشد.

- اختیار فروش: در این قرارداد فروشنده متعهد میشود تا در زمان مقرر در صورت درخواست خریدار تعداد مشخصی از دارای پایه را با قیمت تعیین شده از خریدار، خریداری نماید.

سود قرارداد اختیار معامله:

در قرارداد اختیار خرید در صورتی که پس از عقد قرارداد قیمت دارایی پایه رشد کرده باشد اختیار معامله ارزشمندتر شده و خریدار میتواند با اعمال آن و خرید دارایی پایه با قیمت توافقی و سپس فروش آن در بازار آزاد از این اختلاف قیمت سود کسب کند. در قرارداد اختیار فروش اگر پس از عقد قرارداد قیمت دارایی پایه کمتر شود اختیار معامله ارزشمندتر شده و خریداران میتوانند با خرید دارایی پایه با قیمت بازار آزاد و سپس فروش آن با قیمت توافقی در قرارداد از این اختلاف قیمت سود کسب کند.

حتما بخوانید: اوراق مشارکت چیست و چگونه اوراق مشارکت بخریم؟

سود فروشنده قرارداد اختیار معامله، به قیمت اختیار که در ابتدای عقد قرارداد از خریدار دریافت میکند محدود است که تنها در صورت عدم استفاده خریدار از قرارداد امکان پذیر است؛ چراکه با استفاده خریدار از قرارداد فروشنده موظف به خرید دارایی پایه و ارائه آن به خریدار و یا خرید دارایی پایه از خریدار است که میتواند با ضرر بالایی همراه باشد.

زیان قرارداد اختیار معامله:

زیان خریدار اختیار معامله تنها به قیمت اختیار محدود است که در ابتدای عقد قرارداد پرداخته و در صورت عدم استفاده از قرارداد آن را از دست میدهد.

اما در صورتی که فروشندهی اختیار خرید، کالای مورد معامله را در اختیار نداشته باشد این ضرر میتواند بسیار سنگین باشد.

لازم به تاکید است که از آنجایی که دامنهی نوسان قیمت اختیار در قراردادهای اختیار معامله، آزاد است، معامله در این بازار با ریسک بالایی همراه است. در نتیجه برای سرمایه گذاری در این بازار لازم است که از دانش کافی بهرهمند بوده و آموزشهای لازم را در زمینهی سرمایهگذاری بورس اوراق بهادار و بازار آتی گذرانده باشیم.

انواع اختیار معامله از نظر زمان اعمال:

- اختیار معامله آمریکایی: در این نوع اختیار معامله از زمان عقد قرارداد تا زمان سررسید، هر زمان که خریدار درخواست استفاده از اختیار معامله بدهد میتواند آن را اعمال کند.

- اختیار معامله اروپایی: در این نوع اختیار معامله خریدار فقط در زمان سررسید میتواند درخواست استفاده از اختیار معامله بدهد و آن را اعمال کند. در غیر اینصورت اختیار اعمال نمیشود. در ایران نیز اختیار معاملهها از این نوع هستند.

حتما بخوانید: بازار آتی سکه چیست؟ چطور در آن سرمایه گذاری کنیم؟

دو طرف بودن بازار اختیار:

دو طرف بودن یک بازار به این معنی است که ما هم میتوانیم در زمان رشد قیمتها از آن سود کسب کنیم و هم در هنگام ریزش آن. برای مثال، اگر قیمت روز سهمی هزار تومان باشد، اگر ما اختیار خرید سهم را امروز در همین قیمت و برای یک بازهی یک ساله خریداری کنیم، از آنجایی که باید مبلغ ده درصد از قیمت کل قرارداد را به عنوان قیمت اختیار پرداخت کنیم، اگر در تاریخ سررسید قیمت روز سهم با احتساب کارمزد نسبت به قیمت قرارداد بیش از ۱۰ درصد رشد کرده باشد، معامله ما سود ده بوده.

اما اگر سهم کمتر از ۱۰ درصد افزایش قیمت داشته یا حتی قیمت آن کاهش یافته باشد، ما به اندازه مبلغ “قیمت اختیار” متحمل ضرر شدهاید. با خرید اختیار فروش یک سهم برای بازهی یک ساله نیز زمانی که قیمت سهم در روز سررسید بیش از ۱۰ درصد کاهش یافته باشد، معامله ما سودده بوده. اما در غیر این صورت ما به اندازه قیمت اختیار ضرر کردهایم. از آنجایی که یک سهم در طول یکسال حداکثر در ۲۵۰ روز کاری معامله میشود و از آنجایی که بازه نوسان هر سهم در طول یک روز ۵ درصد است، اگر سود مرکب را در نظر نگیریم، یک سهم در طول یک سال حداکثر میتوند ۱۲۵۰ درصد نوسان کند. چون ۱۰ درصد از سود دهی هم جزء ضرر محسوب می شود (به علت قیمت اختیار) و از آنجایی که سهم در طول یک سال میتواند ۱۲۵۰ درصد نیز ضرر تولید کرده باشد، میتوان نسبت احتمال ریسک(Risk) بر ریوارد(Reward) هر سهم را به صورت زیر محاسبه کرد:

همانطور که مشخص است، ریسک خرید این معامله بیش از احتمال سوددهی آن است. در معامله اختیار فروش نیز دقیقاً این قواعد صادق است، به طوری که اگر قیمت سهم رشد کرده باشد یا کمتر از ۱۰ درصد ضرر کرده باشد، ما متحمل ضرر شده و در غیر این صورت، سود کسب میکنیم؛ که احتمال ریسک بر ریوارد آن نیز مانند معامله قبل است.

حتما بخوانید: ریسک و بازده و مفهوم ضریب بتا

از قرارداد اختیار فروش می توان به عنوان بیمه ای برای دارایی خریداری شده استفاده کرد. همچنین ابزاری است که برای کسب سود از ریزش های بازار استفاده میشود به طوری که اگر قرارداد اختیار فروش به قیمت هزار تومان از سهمی بسته شود و قیمت سهم در روز سررسید به ۵۰۰ تومان کاهش پیدا کند خریدار اختیار فروش میتواند با خرید سهم در بازار آزاد به قیمت ۵۰۰ تومان و استفاده از اختیار فروش خود به مبلغ ۱۰۰۰ تومان، به ازای هر سهم ۴۰۰ تومان سود کسب کند (مبلغ قیمت اختیار را باید از سود ناخالص کم کرد).

از طرفی قرارداد اختیار خرید را می توان در زمانی استفاده کرد که از رشد قیمت یک دارایی پایه اطمینان داریم، اما پول کافی برای خرید و سرمایه گذاری کلان روی آن را نداریم به همین منظور میتوانیم اختیار خرید آن دارایی را خریداری کرده و هزینه آن را در آینده بپردازیم.

در اختیار معامله اختیار خرید و اختیار فروش، دو قرارداد جداگانه هستند؛ حتی اگر دارایی پایه هر دو قرارداد یکی باشد. اما با وجود اینکه قرارداد اختیار معامله در ایران به سبک اروپایی است و فقط در زمان سررسید قابل اعمال است، خریدار اختیار خرید میتواند با فروش اختیار خرید قبل از سررسید، از معامله خارج شود. به این صورت که اگر قیمت اختیار در زمان خرید هزار تومان بوده باشد نماد اختیار خرید میتواند در بازار بورس مانند یک نماد عادی معامله شده و قیمت آن افزایش یا کاهش پیدا کند. مالک قرار داد اختیار اگر خریدار باشد میتواند با فروش قراردادش از معامله خارج شود و اگر فروشنده باشد میتواند با خرید آن قرارداد معاملهی باز خود را ببندد.

کسی که اختیار خرید این نماد را به قیمت ۱۰۰۰ تومان خریده بوده، در صورت افزایش قیمت نماد آن در بازار، میتواند اختیار فروش آن را به مبلغ ۲۰۰۰ تومان بفروشد و هزار تومان از بابت فروش آن سود کند.

حتما بخوانید: صندوق ETF چیست و چطور میتوان در آن سرمایهگذاری کرد؟

نماد اختیار معامله:

نماد اختیار معامله از چند بخش تشکیل شده:

- حرف اول: در اختیار خرید، حرف “ض” است که اختیار بودن نماد را نشان میدهد و در اختیار فروش، حرف “ط” نشان دهندهی این مطلب است.

- چند حرف بعدی: مخفف نام سهم اصلی است.

- کد اختیار: یک کد که برای هر نماد با هر قیمت و هر سررسید منحصر به فرد است.

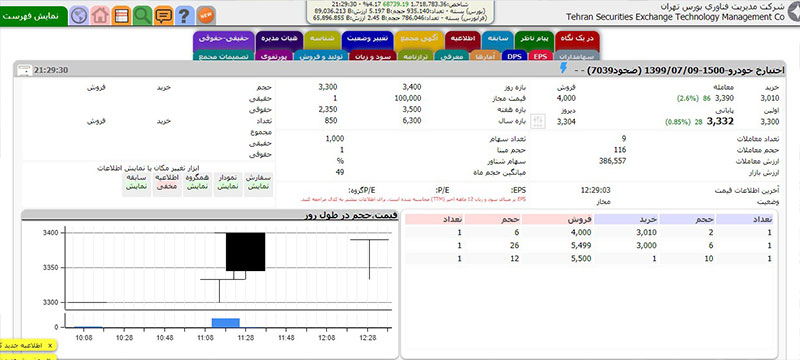

مثلاً ضخود۷۰۳۹: اختیار خرید سهم خودرو به قیمت ۱۵۰۰ ریال در تاریخ ۹/۷/۹۹ است.

هماکنون در ایران، قابلیت انجام معاملات اختیار معامله روی شرکتهایی چون: بانک ملت، فولاد خوزستان، فولاد مبارکه، گل گهر، نفت و گاز پارسیان، ایران خودرو، سایپا، فولاد خوزستان، ملی مس، پالایشگاه اصفهان و پالایشگاه بندرعباس و چند شرکت دیگر وجود دارد.

از آن جایی که ارزش اختیار معامله کاملاً وابسته به قیمت دارایی پایه است، بسیار مهم است که برای فعالیت در این بازار مشتقه، آموزش سرمایه گذاری در بازار اصلی را نیز گذرانده باشیم. پس برای سرمایهگذاری در اختیار معامله سهام، لازم است که حتماً آموزش بورس اوراق بهادار را گذرانده باشیم و از نحوه تحلیل بنیادی، تحلیل تکنیکال و رفتارشناسی سهام، اطلاع داشته باشید. همچنین رعایت مدیریت سرمایه در بازار اختیار بسیار حیاتی است.

تفاوت بازار آتی و اختیار معامله:

- در بازار آتی پس از عقد قرارداد، هم فروشنده ملزم به انجام تعهدات است و هم خریدار. اما در بازار اختیار معامله این تعهد تنها محدود به فروشنده است.

- کارمزد اختیار معامله در بازار آتی برای هر معامله در حدود ۳۰۰۰ تومان است که شامل کارمزد کارگزاری، بورس کالا و سازمان بورس نیز می شود. اما در بازار اختیار، تنها کارمزد کارگزاری از معاملهگر اخذ میشود، که مبلغ آن هم ۱۶۰ تومان است.

- چون دامنهی نوسان در بازار اختیار بر خلاف بازار آتی آزاد است، ریسک سرمایهگذاری در این بازار به مراتب از بازار اختیار بیشتر است. اما پتانسیل رشد و سود آوری آن نیز به همان انداره بیشتر است.

حتما بخوانید: بازار آتی چیست؟ چه ویژگیها و مزایایی دارد؟

مزایای استفاده از اختیار معامله:

- بیمه دارایی: در بازار جهانی پس از خرید یک دارایی پایه، میتوان با خرید اختیار فروش آن ضرر را در معامله به صفر رساند. به این صورت که در صورت ریزش قیمت دارایی پایه میتوان از اختیار فروش استفاده کرده و دارایی پایه را به همان قیمت خرید، فروخت. در نتیجه زیان معامله به صفر میرسد.

- کم کردن ریسک معاملات: شخصی که قصد خرید یک دارایی پایه را دارد، میتواند به جای خرید آن، اختیار خرید آن را خریداری کند. در این صورت، در صورت ریزش قیمت دارایی مذکور شخص فقط به اندازهی مبلغ اختیاری که پرداخته متضرر می شود.

- دامنهی نوسان آزاد: آزاد بودن دامنهی نوسان در نمادهای اختیار معامله، میتواند میزان سودآوری را به مراتب افزایش دهد.

انواع معاملهگران در بازار اختیار:

- پوشش دهندگان ریسک: مالکان و تولیدکنندگان یک دارایی پایه، فروشندگان خوبی برای اختیار معامله هستند. چراکه ریسک کمتری را تجربه میکنند و به این صورت از امکان فروش دارایی خود مطمئن میشوند.

- سوداگران: کسانی هستند که قصد دارند از نوسانات قیمت سود کسب کنند. پس اگر به گرانتر شدن دارایی پایه امید داشته باشند، اختیار خرید و در صورتی که به کمتر شدن قیمت دارایی پایه امید داشته باشند، اختیار فروش آن را خریداری میکنند.

- آربیتراژ گران: کسانی هستند که قصد ماندن با معامله را نداشته و فقط از نوسانات قیمت قبل از تاریخ سررسید استفاده میکنند. به این صورت که اختیار خرید یک سهم را با قیمت اختیار پایینتر خریده و پس از افزایش قیمت آن در طول مهلت قرارداد آن را با قیمت اختیار بیشتری میفروشد.

حتما بخوانید: ویدیو مستند زندگی وارن بافت (Warren Buffet

روشهای خروج از معاملات اختیار معامله:

- بستن قرارداد (Offset): مالک قرارداد اختیار خرید )خریدار) میتواند با فروش قرارداد خود به شخص دیگری از معامله خارج شود.

- استفاده از قرارداد(Exercise): مالک قرارداد اختیار (خریدار) در زمان مشخص میتواند با اعلام درخواست اعمال، از قرارداد خود استفاده کرده و مفاد آن را اجرا کند.

- عدم استفاده از قرارداد: در صورت عدم سودآوری قرارداد برای مالک اختیار معامله، مالک از قرارداد استفاده نمیکند و پس از پایان سررسید قرارداد، اختیار معامله باطل میشود.

نتیجه گیری:

علاوه بر روشهای مرسوم سرمایهگذاری، روش دیگری را نیز برای سرمایهگذاری معرفی کردیم. دانستیم که این روش که اختیار معامله نام داشت، نسبت به روشهای مرسوم احتمال زیان کمتری دارد و سودهای حاصل از آن قابل توجه است. دانستیم که در این روش خریدار در زمان مشخصی امکان انتخاب برای اعمال یا عدم اعمال مفاد قرارداد را دارد و میتواند تنها در صورت سودآور بودن از قرارداد خود استفاده کند. اما فروشنده آن در مورد انجام مفاد در صورت درخواست خریدار الزام دارد.

با انواع اصلی آن آشنا شدیم، که شامل اختیار خرید و اختیار فروش بود؛ که در نوع اول خریدار در صورت افزایش قیمتها سود کسب خواهد کرد و در نوع دوم سود او در اثر ریزش قیمت دارایی پایه ایجاد میشود. با انواع نحوهی اعمال آن آشنا شدیم، که به دو نوع آمریکایی و اروپایی تقسیم میشود. در نوع آمریکایی، خریدار تا پایان سررسید هر زمان که درخواست اعمال را صادر کند، مفاد قرارداد انجام میشود. اما در نوع اروپایی، خریدار تنها در پایان سررسید میتواند درخواست اعمال را صادر کند. دانستیم که قوانین آن در ایران اندکی متفاوت از بازار جهانی است.

سپس با مزایا و نحوه سوددهی آن آشنا شدیم، ریسکهای آن و روشهای کاهش ریسک معاملات را بررسی کردیم و نمادهای آن را شناختیم و شرکت های قابل معامله را مرور کردیم. با تفاوتهای اساسی بازار آتی و اختیار آشنا شدیم و نحوههای خروج از معاملات اختیار را بررسی کردیم.

نیاز به تاکید دوباره است که، چون بازار اختیار از دیگر بازارهای مالی چون آتی و اوراق بهادار مشتق شده، برای سرمایهگذاری در آن نیاز است تا نحوه معاملات و سود و زیان در آن بازارها را نیز فرا گرفته و دورههای آموزش بورس، تحلیل بنیادی، تحلیل تکنیکال و رفتارشناسی را بگذرانیم و با نحوه مدیریت سرمایه آشنا باشیم.

امیدواریم که این مقاله، برای شما مفید بوده و به سوالات شما در مبحث بازار اختیار و اختیار معامله پاسخ داده باشد. در پایان خواهشمندیم که نظرات و پیشنهادات و تجربیات خود را در این مورد با ما در میان بگذارید.

مقالاتی که پیشنهاد میکنیم برای آموزش رایگان سرمایه گذاری مطالعه کنید

4 دیدگاه

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

با سلام خدمت نگارنده محترم و عوامل خوب کالج تیبورس و مدیریت محترم جناب آقای صاحبدادی

از دیدگاه این حقیر محتوای تولیدشده بسیار خوب و با ارزش بود.

فقط جهت تکمیل موارد میشد از عناوین و اصطلاحاتی که فرد در معاملات با آنها در ایران برخورد میکند نیز استفاده کرد مثلا اینکه نکول در معاملات و … چه معانی دارند.

همینطور این نکته شایان ذکر بود که برای معاملات اختیار یا آپشن و قراردادهای آتی به غیر از اوراق اختیار فروش تبعی نیاز به کد معاملاتی جداگانه هست و همینطور این کدها میبایست در بازههای زمانی تمدید شوند. و نکته بعدی اینکه همه کارگزاریها پلتفرم معاملاتی مربوط به فردا های اختیار خرید و فروش یا آپشن را ندارند و باید در انتخاب بروکر یا کارگزاری دقت نمود که این خدمات را ارایه دهند. نکته بعدی که برای خیلی از افراد در بازارهای نزولی میتونه جذاب باشه قراردادهای اختیار خرید سکه هست که فرضا اگر در بازار سهام اصلاح و ریزش داریم با تحلیل درست از خدمات این بازار در بازارهای موازی مانند سکه که به خرید گواهی سکه معروف هست بهره مند بشیم.

سایر موارد در این بحث و مقال نمیگنجید که در صورت برگزاری دوره مربوطه مطمینا کالج به آموزش آنها خواهد پرداخت.

نکات مطروحه صرفا جهت تکمیل مطالب گفته شده در اثر ذکر شده و نافی ارزش مقاله نمیباشد و این حقیر قصد هیچگونه جسارت و یا نشان دادن ضعف اثر را نداشته و ندارم بلکه مقاله بسیار خوب و همه فهمی بود که از نویسنده بسیار سپاسگزارم.

از شما و سایر همراهان اون که همیشه برای بالا بردن آگاهی معامله گران تلاش میکنید بسیار سپاسکزارم

سلام جناب دکتر نظری، از حسن دقت و توجه شما خیلی سپاسگزارم. نکات گفته شده بسیار صحیح و بجا بود. اما علت بیان نشدن شان در این مقاله، مقدماتی بودن سطح مقاله است. حتما در مقالات آتی به تفضیل در مورد آن ها نیز نوشته خواهد شد.

ممنون از شما

سلام. کالج این دوره ها رو آموزش میده؟

سلام دوست عزیز.

در حال حاضر خیر. اما در بورس پلاس این هفته یعنی ۱۶ آبان، اختیار معامله آموزش داده خواهد شد.