۳ نمودار قیمت پرکاربرد در تحلیل تکنیکال بازار بورس

فهرست مطالب مقاله ۳ نمودار قیمت پرکاربرد در تحلیل تکنیکال بازار بورس

در بحث آموزش بورس جهت سرمایه گذاری در خرید سهام بورس نیازمندیم که بخش مهمی از این آموزش ها را در مبحث تحلیل تکنیکال مورد بررسی قرار دهیم.

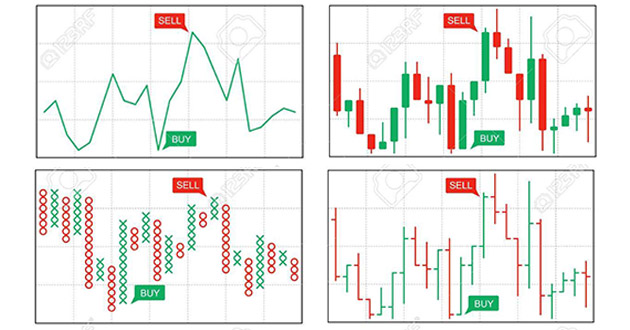

نمودارهای قیمت در درک بهتر رفتار سهم درگذشته و حال حاضر سهم و پیشبینی قیمت سهم در آینده کمک شایانی به ما خواهند کرد. در قالب خطوط گرافیکی قابلیت خواندن و درک بهتری دارند و ما برای سرمایه گذاری در بازار بورس در آموزش تحلیل تکنیکال از آنها بهره ببریم.

نمودارهای قیمت برای اقتصاددانان ، کارشناسان آمار و تحلیل گران بازارهای مالی (بخصوص تحلیل گران تکنیکال) از اهمیت ویژهای برخوردار است. آنها از نمودارهای قیمتی مختلفی ازجمله نمودار خطی، نمودار میلهای ، نمودار شمعی، نمودار کاگی، نمودار رنکو و … استفاده میکنند.

حتما بخوانید: الگوی فنجان و دسته در تحلیل تکنیکال

در ادامه به معرفی سه مورد از پرکاربردترین نمودار قیمت در تحلیل تکنیکال بازار بورس میپردازیم، که این نمودارها شامل قیمت باز شدن، قیمت بسته شدن، بالاترین قیمت و پایینترین قیمت هستند.

نمودار خطی در تحلیل تکنیکال بازار بورس

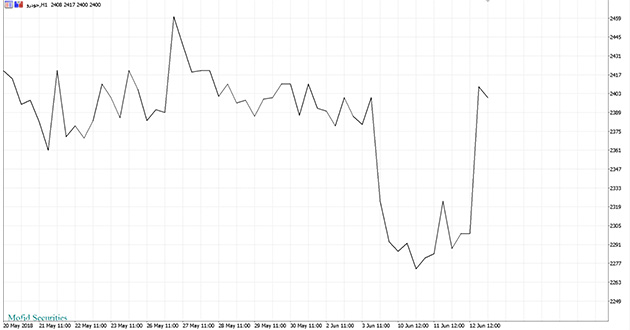

نمودار خطی از به هم پیوستن قیمتهای بسته شدن به وجود میآیند. میتوان با تغییر تنظیمات، این نمودار را توسط قیمتهای باز شدن، بالاترین قیمت، پایینترین قیمت و قیمت پایانی تشکیل داد نمودار خطی همزمان این قیمتها را به ما نمایش نمیدهد. پس نوسانات قیمتی سهم در طول روز را نشان نخواهد داد و از اینجهت یکی از سادهترین نمودارها در تحلیل تکنیکال بهحساب میآید.

برخی تحلیل گران تکنیکال بازار بورس بر این عقیدهاند که تغییرات قیمت پایانی از اهمیت بیشتری برخوردار است، چون عرضه و تقاضا در این نقاط به تعادل رسیدهاند. درصورتیکه توجه صرف به قیمت پایانی در بازار بورس باعث میشود نوسانات قیمت در طول روز نادیده گرفته شود، پس نمودار خطی از دقت پایینی برای تحلیل تکنیکال برخوردار است.

حتما بخوانید: سازگاری و انعطاف پذیری تحلیل تکنیکال با بازارهای مالی

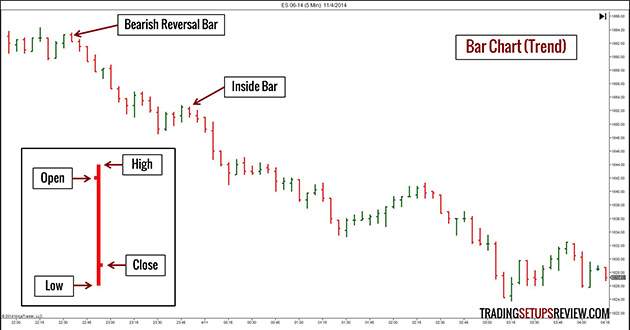

نمودار میلهای در تحلیل تکنیکال بازار بورس

نمودار مهم دیگری که در مباحث آموزش بورس مطرح است نمودار میلهای است که از کنار هم قرار دادن میلههای مختلف تشکیل میشود. هر میله از یک خط عمودی و دو خط افقی در دو طرف خط عمودی تشکیلشده است که میتوان چهار قیمت را در هر میله مشاهده کرد. نوک بالایی میله بالاترین قیمت و نوک پایینی میله پایینترین قیمت و خط افقی سمت چپ قیمت باز شدن و خط افقی سمت راست قیمت بسته شدن را نشان میدهد.

چنانچه خط افقی سمت راست بالاتر از خط افقی سمت چپ قرار بگیرد میله صعودی است، یعنی در پایان روز سهم در قیمت بالاتری نسبت به قیمت باز شدن بستهشده است. اگر زبانه سمت راست پایینتر از زبانه سمت چپ قرار بگیرد میله نزولی است و قیمت بسته شدن پایینتر از قیمت باز شدن قرارگرفته است.

نمودار شمعی در تحلیل تکنیکال بازار بورس

بیش از دویست سال پیش نخستین بار ژاپنیها از نمودارهای شمعی استفاده میکردند و در ابتدا برای بررسی میزان تغییرات قیمت در کالاها مخصوصاً برنج مورداستفاده قرار گرفت. بعدها با گسترش بازارهای مالی محبوبیت این نمودارها گسترش یافت و اکنون بیشتر از قبل در تحلیل تکنیکال بازار بورس مورداستفاده عموم قرار میگیرد.

حتما بخوانید: اساسیترین ویژگیهای الگوی سر و شانه در تحلیل تکنیکال

این نوع نمودار از دو قسمت بدنه و سایه تشکیل میشود و مانند نمودارهای میلهای چند قیمت مختلف را به ما نشان میدهد.

قسمت اول: بدنه

قسمت بدنه که مستطیل شکل است قیمت باز شدن و بسته شدن را به ما نشان میدهد، در واقع بدنه فاصله بین قیمت باز شدن و بسته شدن است. همانند نمودار میلهای اگر قیمت بسته شدن بالاتر از قیمت باز شدن باشد بدنه صعودی است و بهصورت توخالی نمایش داده میشود، چنانچه قیمت بسته شدن پایینتر از قیمت باز شدن باشد بدنه نزولی است و بهصورت توپر نمایش داده میشود.

قسمت دوم: سایه

قسمت دوم شمع که سایه نامیده میشود درواقع دامنه نوسان قیمتی سهم در طول دوره تشکیل شمع را نشان میدهد و بالاترین قسمت سایه بالاترین قیمت را نشان میدهد و همچنین پایینترین قسمت سایه پایینترین قیمت را در طول دوره زمانی نشان میدهد.

بسیاری از معامله گران بازار بورس معتقدند بررسی نمودارهای شمعی بسیار سادهتر است چون وضوح بیشتری دارند و تشخیص صعودی و نزولی بودن بسیار راحت است. بدنه نقش مهمی را برای معامله گران بازار بورس در تحلیل تکنیکال را ایفا میکند. به صورتی که هرچه بدنه شمع نسبت به سایههای شمع بلندتر باشد نشان از فشار خرید یا فروش قویتری است و سنجش میزان بدنه و سایه معیار مناسبی برای قدرت و ضعف بازار است که در تحلیل تکنیکال از آن بهره میبرند.

نمودارهای خطی فضای کمتری را به نسبت نمودار شمعی و میلهای اشغال میکنند و از طرفی جزئیات زیادی را در خود جای نمیدهند. بالاترین و پایینترین قیمت و صعودی نزولی بودن قیمت در یک دوره زمانی مشخص نیست. درحالیکه نمودار شمعی فضای بیشتری را اشغال میکند و گاهی باعث بینظمی میشود ولی اطلاعات کاملتری از قیمت ها در طول یک دوره زمانی را در اختیار ما قرار میدهند.

نمودارهای میلهای فضای کمی را اشغال میکنند و برای نمایش مقدار زیادی از دادهها مناسب هستند و اطلاعات قیمتی کاملی را در طول یک دوره زمانی نشان میدهند.

حتما بخوانید: ۱۰ راز برتر جان مورفی در تحلیل تکنیکال

نتیجهگیری

بااینکه روشهای زیادی برای تحلیل تکنیکال بازار بورس وجود دارد اما لزوماً هیچیک از آنها بر دیگری برتری خاصی ندارد و هر روش تعاریف و نکات مخصوص به خودش را دارد پس دارای نقاط ضعف و مزایایی مختص به خود هستند. در بازار بورس دادهها در این نمودارها یکسان هستند و عملکرد قیمت در تمام این روشها یکسان است. پس بایستی هر شخص با توجه به سبک معاملات خود در تحلیل تکنیکال بازار بورس، یکی از این روشها را به بهترین نحو ممکن بیاموزد. همچنین باید بداند چگونه بایستی علائم را به بهترین نحو بخواند و آنقدر تمرکز و تداوم را پیشه کند تا بتواند تحلیل نموداری موفقی را در پیش بگیرد و به روش درست سرمایه گذاری کند.

شما در تحلیل تکنیکال از کدام نمودار استفاده میکنید؟ آیا رفتار سهم در آینده را از تحلیل نمودار میتوانید پیشبینی کنید؟

مقالاتی که پیشنهاد میکنیم برای آموزش رایگان سرمایه گذاری مطالعه کنید

2 دیدگاه

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

عااااالی بود ،مرسی از تی بورس

ممنون از شما