تریگر چیست و درتحلیل تکنیکال چه کاربردی دارد؟

فهرست مطالب

یکی از مهمترین موضوعاتی که در تحلیل تکنیکال میتوان از آن استفاده کرد، تریگر – Trigger است. واژه تریگر به معنای ماشه است. از آن برای موقعیتی استفاده میشود که معاملهگر تمامی گامها را برداشته. تنها منتظر فرصتی مناسب است تا به سهم موردنظر ورود پیدا کند. در این مقاله قصد داریم شمارا بهطور مفصل با تریگر و مسائل مربوط به آن آشنا کنیم.

برخی موضوعات، علیرغم اهمیت زیادی که در زمینه آموزش بورس دارند، همچنان مغفول ماندهاند. به خصوص در زمینه تحلیل تکنیکال که یکی از پرطرفدارترین تحلیلهای موجود در زمینه آموزش سرمایهگذاری در بورس است. نکات بسیاری از چشم تحلیل گران و مدرسین، پنهان میماند.

تریگر (Trigger) چیست؟

یکی از مهمترین موضوعاتی که در زمینه تحلیل تکنیکال سهام ، کمتر به آن پرداختهایم، تریگر است. واژه تریگر به معنای ماشه است و از آن برای موقعیتی استفاده میشود که معامله گر تمامی گامها را برداشته و تنها منتظر فرصتی مناسب است تا به سهام موردنظر، ورود پیدا کند. در این مقاله قصد داریم شمارا بهطور مفصل با تریگر و مسائل مربوط به آن در زمینه تحلیل تکنیکال، آشنا کنیم.

حتما بخوانید: پادکست ارز دیجیتال | قسمت اول

ماهیت تریگر چه کمکی به معامله گران میکند؟

همانطور که میدانیم برخی از معامله گران با استفاده از سیستمهای در کف، سهام مختلف را معامله میکنند. در این سیستمها، معامله گران میبایست برخلاف جهت روند اصلی، وارد سهم شوند و معامله کنند. اگر در نقطه موردنظر، معامله گر بخواهد خرید مطمئنتری به لحاظ تحلیل تکنیکال داشته باشد، تریگر میتواند بسیار کمککننده باشد. نکته بسیار مهمی که باید به آن توجه شود این است که تریگر یکی از روشهای تحلیل تکنیکال نیست و نمیتوان از آن بهعنوان معیاری اصلی برای تصمیمگیری استفاده کرد. موقعیت کاربرد تریگر در مرحله آخر تحلیل تکنیکال و در آستانه ورود به سهام موردنظر است. معاملهگر در جستجوی نشانهای مبنی بر اطمینان بیشتر سهام در رابطه با شروع حرکت افزایشی خواهد بود.

حتما بخوانید: چرخه شکست در کمین معامله گران هیجانی

از مفهوم تریگر میتوان در زمینه ابزارهای مختلف تحلیل تکنیکال بهره برد.

برخی از مهمترین کاربردهای تریگر

- شکست خط روند

- شکست خط گردن در الگوی سر و شانه

- شکست خط گردن در الگوی کف و سقف دو قلو

- شکست خط روند اندیکاتور RSI

- کراس نمودار قیمتی

- میانگین متحرک و کراس دو میانگین متحرک با دورههای زمانی مختلف

یکی از مهمترین و سادهترین موقعیتهای ایجاد تریگر در تحلیل تکنیکال، شکست یک مقاومت کوتاهمدت پس از برگشت نمودار قیمت سهام از کف قیمتی است. در ادامه به مثالی در رابطه با این موضوع میپردازیم.

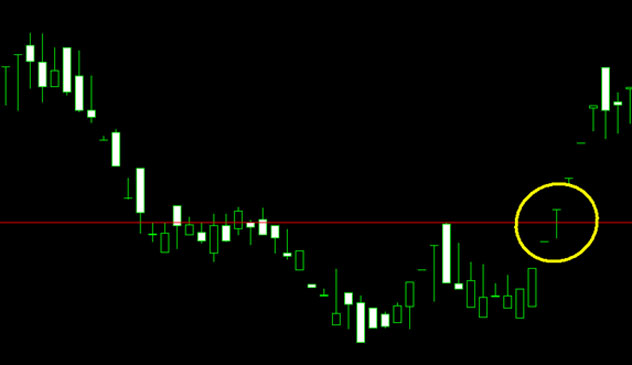

همانطور که در شکل فوق ملاحظه میفرمایید، نمودار کندل استیک سهم کسعدی نمایش دادهشده است. به لحاظ تحلیل تکنیکال این سهم در یکروند نزولی، نوسان داشته است تا زمانی که موفق میشود مقاومت قرمزرنگ را با یک کندل چکش، بشکند و روند خود را از نزولی به صعودی تغییر دهد.

حتما بخوانید: جلسه یازدهم: بررسی انواع حمایت و مقاومت در نمودار قیمت سهام

سیگنال های تریگر چیست؟

مقاومت قرمزرنگ، مقاومت کوتاهمدت سهم تلقی میشود و شکست آن بدین معناست که سهم، پتانسیل رشد خود را پیداکرده است و میتواند یک روند صعودی را تجربه کند. به این لحاظ، شکست مقاومت کوتاهمدت یک نوع تریگر محسوب میشود و به ما کمک میکند خرید مطمئنتری را در بازار بورس تجربه کنیم.

یکی دیگر از موقعیتهای دریافت سیگنال تریگر، شکست خط روند نزولی است. زمانی که روند نمودار قیمتی سهم در دوره اخیر بهصورت نزولی باشد و قیمت سهم در اثر غلبه تقاضا بر عرضه، افزایش پیدا کند و موفق به شکست خط روند نزولی شود، میتوان سیگنال تریگر را در سهام شاهد باشیم.

دوره آموزشی: دوره آموزش فارکس

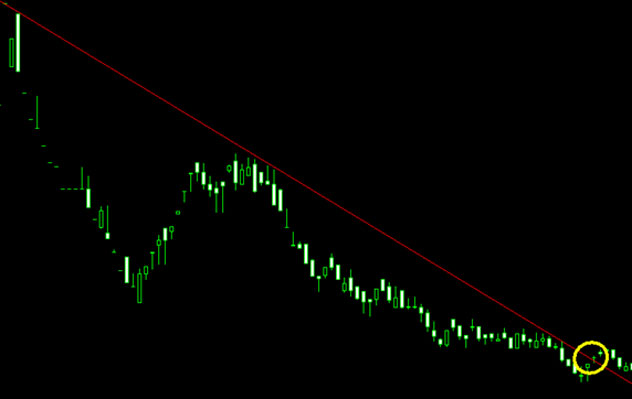

همانطور که در شکل زیر ملاحظه میکنید، سهم خموتور از جهت تحلیل تکنیکال در یک روند نزولی قرار داشته و میتوانستیم یک خط روند نزولی برای آن متصور باشیم. این سهم در محل دایره زردرنگ توانسته است خط روند نزولی خود را بشکند و پسازآن روند صعودی خود را آغاز کند. البته شروع روند صعودی ممکن است بلافاصله پس از شکست خط روند نزولی صورت نگیرد و پس از شکست، یک پولبک در سهام اتفاق بیفتد.

بنابراین شکست خط روند نزولی نیز میتواند به ما نشان دهد که سهام، آمادگی لازم را برای رشد، کسب کرده. بدینجهت، یک تریگر بهحساب میآید و میتواند اطمینان بیشتری به خریدار بدهد.

حتما بخوانید: شاخص نیکی Nikkei چیست؟

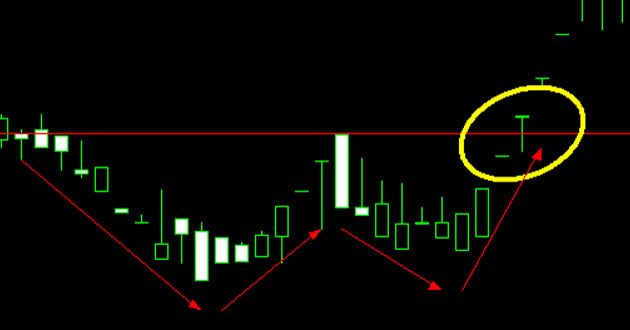

موقعیت شکست

یکی دیگر از موقعیتهایی که میتواند تریگر را بهخوبی به ما نشان دهد، موقعیت شکست یکی از الگوهای مهم در تحلیل تکنیکال است. بهعنوانمثال در سهم کسعدی موقعیتی که به وجود آمده است، یک دو قلوی کف محسوب میگردد و شکست خط گردن میتواند یک تریگر باشد. بنابراین با شکست خط گردن میتوان فهمید که سهام، عزم بیشتری برای تغییر روند و شروع روند صعودی پیداکرده است و یا اطمینان بیشتری میتوان به سهم، ورود پیدا کرد.

همانطور که در شکل فوق مشاهده میکنید، الگوی دو قلوی کف برای سهم کسعدی نمایش دادهشده است. شکست خط گردن، حاکی از ایجاد یک تریگر در این سهم است. موقعیت ایجادشده در این نقطه، تحلیل تکنیکال سهم، دارای دو جنبه است. جنبه اول شکست مقاومت کوتاهمدت سهم است که میتوانست یک تریگر باشد. جنبه دوم، شکست خط گردن الگوی دو قلوی کف است که دقیقا بر مقاومت کوتاهمدت، منطبق شده است و میتواند اعتبار تریگر را افزایش دهد. بنابراین حتماً میبایست به این موقعیت توجه لازم را داشته باشید.

حتما بخوانید: حمایت و مقاومت استاتیک و داینامیک در تحلیل تکنیکال

تریگر چه کمکی به ما میکند؟

تریگر در تحلیل تکنیکال به ما کمک میکند تا نقاط ورود و خروج ممکن در معاملات را شناسایی کنیم. این ابزارها معمولاً بر اساس قیمت و حجم معاملات نشانههایی را ارائه میدهند که میتواند به تصمیمگیریهای ما در مورد خرید یا فروش اوراق بهادار کمک کند. از طریق استفاده از تریگرها، میتوانیم بهبود در تحلیل و پیشبینی اتفاقات بورسی داشته باشیم و تصمیمگیریهای بهتری انجام دهیم.

نتیجهگیری

در این مقاله بهطور مفصل به شرح موضوع تریگر و موارد مربوط به آن پرداختیم. و مواردی از موقعیتهای مختلف ایجاد تریگر را در این مقاله موردبررسی قراردادیم. بهطور خلاصه، تریگر موقعیتی است که باعث افزایش اطمینان ما نسبت به تغییر روند سهم از نزولی به صعودی میشود. میتواند به ما کمک کند که با آرامش بیشتری، سهم موردنظر را خریداری کنیم.

بنابراین تریگر یک نوع تحلیل بهحساب نمیآید. معاملهگر باید در مراحل نهایی تصمیمگیری خود از آن استفاده کند و به این موضوع برسد که چه زمانی میتواند خرید مطمئنتری را تجربه کند.

اگر نظر یا پیشنهادی در رابطه با این مقاله دارید، حتماً با ما به اشتراک بگذارید.

مقالاتی که پیشنهاد میکنیم برای آموزش رایگان سرمایه گذاری مطالعه کنید

1 دیدگاه

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

ممنون بسیار خوب