شاخص ترس و طمع ؛ لبخند ژکوند بازار به معاملهگران

فهرست مطالب

شاخص ترس و طمع یا به زبان لاتین fear and greed index! کلمهای که بیشتر در مواقع ریزش بازار ارزهای دیجیتال مطرح میشود و در ریزشها توجه بیشتری را به خود جلب میکند. تقریبا روند یک ارز یا کل یک بازار را میتوان برآیندی از عملکرد احساسات معاملهگران دانست که ارزهای دیجیتال نیز از این قاعده مستثنی نیستند، و این احساسات معاملهگران را در قالب شاخص ترس و طمع یا fear and greed index بیان میکنند.

میزان بالا بودن شاخص ترس یا شاخص طمع تاثیراتی بر روی روند حرکتی ارزهای دیجیتال خواهد گذاشت که در ادامه به بررسی این تاثیرات خواهیم پرداخت. همچنین هر کدام از عوامل تاثیر گذار بر شاخص ترس و طمع و چگونگی تاثیر آنها بر شاخص ترس و طمع را بررسی خواهیم کرد.

اندیکاتوری که شاخص ترس و طمع در تریدینگ ویو را نمایش میدهد چه نام دارد؟ شاخص فومو چیست و چه رابطهای با بازارهای مالی دارد؟ مزایا و معایت شاخص ترس و طمع چیست؟ و… سوالاتی هستند که به تمام آنها در این مقاله پاسخ داده خواهد شد. با ما همراه باشید…

FUD چیست؟

قبل از اینکه به بررسی شاخص ترس و طمع بپردازیم آشنایی با کلمه FUD که مرتبط با شاخص ترس و طمع است خالی از لطف نمیباشد.

کلمه FUD از سه کلمه Fear ،Uncertainty ، Doubt تشکیل شده است که به معنای ترس، عدم قطعیت و تردید است. این واژه مربوط به بازارهای مالی است که بیشتر در ارزهای دیجیتال مورد استفاده قرار میگیرد. این واژه زمانی به وجود میآید که فرد معاملهگر و فعال در بازار اخباری را در شبکه های اجتماعی یا تلوزیون یا هر رسانه دیگری مشاهده میکند که این خبر میتواند توسط شخص برجسته یا یک شخصیت سیاسی بیان شود و باعث میشود که ترسی در دل معاملهگر نسبت به ارزهای دیجیتال یا بازار مالی دیگر اتفاق بیفتد. ویژگی اصلی FUD را میتوان غیر علمی بودن، عدم قطعیت و ویژگی اصلی آن هم این است که به طور کل از احساسات نشأت میگیرد.

به طور مثال گاها در بازار ارزهای دیجیتال شخصیت های برجستهای مثل ایلان ماسک یا وارن بافت نظرهای متفاوتی نسبت به ارزهای مختلفی دادهاند که باعث شده هر معاملهگری نسبت به ارزهای دیجیتال دچار شک و تردید شود که در واقع این افراد برجسته باعث ایجاد FUD در بازار شدهاند. همچنین وارد شدن به بازارهای مالی بدون علم و دانش مربوط به آن، مانند ارز دیجیتال به خودی خود پیشزمینه ایجاد FUD را فراهم میکند. زیرا اگر شخص کم تجربه و بدون دانشی نسبت به بازارهای مالی باشید با هر بیانیهی ساده نسبت به بازار متزلزل خواهید شد و قطعا این تزلزل بر روی معاملات شما تاثیر خواهد گذاشت.

شاخص ترس و طمع چیست؟

اغلب معاملهگران برای معامله کردن در بازار از تحلیل فاندامنتال و تحلیل تکنیکال استفاده میکنند، اما هستند معاملهگرانی که با تحلیل احساسات بازار معاملات خود را انجام میدهند، این احساسات در قالب شاخص ترس و طمع بیان میشود.

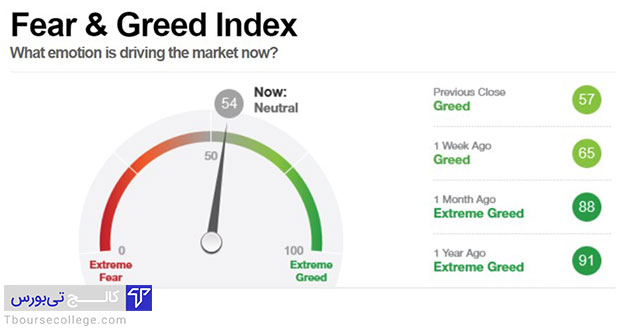

شاخص ترس و طمع (FEAR AND GREED INDEX) در واقع معیاری است برای سنجش حرص و طمع حاکم بر بازار. این شاخص ابتدا توسط CNNMoney برای اندازه گیری حرص و طمع حاکم بر بازار بورس و سهام ایجاد شد. پس از آن Alternative.me نسخه شخصی از خود اراعه نمود که با بررسی بیت کوین میزان حرص و طمع بازار را اندازهگیری مینمود. (زیرا تقریبا تمام ارزهای دیجیتال متاثر از نوسانات بیت کوین میباشند)

شاخص ترس وطمع با بررسی 5 عامل و منبع اندازه گیری میشود که در ادامه این 5 عامل و نحوه تاثیرگذاری آنها را بررسی خواهیم کرد. نمودار شاخص حرص و طمع با نشان دادن عددی بین 0 تا 100 حرص و طمع موجود در بازار را نمایش میدهد. هر چه این عدد بیشتر به 100 نزدیک شود نشان دهنده حرص و طمع بیشتر در بازار است. اما اگر این عدد بین 0 تا 50 باشد نشاندهنده ترس وهراس در بازار است. و به مراتب هر چه این عدد بیشتر به 0 نزدیک شود نشاندهنده ترس و هراس بیشتر در بازار میباشد. همچنین اگر این عدد اطراف عدد 50 باشد میتوان بازار را بازاری خنثی و متعادل دانست.

شاخص فومو چیست؟

شاخص فومو یا FOMO INDEX برگرفته از کلمه Fear Of Missing Out در بازارهای مالی به معنی ترس از دست دادن سود و فرصت های بازار است که باعث ایجاد حرص و طمع در معاملهگران میشود. به طور مثال فرض کنید قیمت بیت کوین روزانه در حال شد و افزایش قیمت میباشد در چنین شرایطی در ذهن معاملهگران احساسی در قالب از دست دادن سود و فرصت ایجاد میشود که این احساسات باعث میشود بدون در نظر گرفتن قیمت بیت کوین و ارزش حال حاضر آن معاملاتی توسط معاملهگر انجام شود که شدیدا تحت تاثیر حرص و طمع میباشد.

به این حالت پیش آمده از احساسات در معاملهگران فومو یا شاخصی به نام شاخص فومو گفته میشود.

دقت داشته باشید اگر احساس فومو در بازار توسط رسانهها و… ایجاد شود باعث رشد حباب گونه قیمت ها خواهد شد که از نمونه های بارز آن میتوان ایجاد فومو توسط دولت و رسانه های ملی درباره بورس ایران در سال 98 اشاره نمود.

شاخص ترس و طمع و نمودار حرص و طمع چگونه کار میکند؟

اغلب معاملهگران بازار هنگامی که قیمت ها در حال رشد هستند دچار احساس فومو میشوند. (که در قالب شاخص فومو که در پاراگراف قبل به آن اشاره شد). این احساس فومو با ایجاد حرص و طمع در معالمهگران باعث میشود که نمودار حرص و طمع به سمت منطقه سبز یا عدد 100 حرکت کند که این حرص و طمع پیش آمده و حرکت به منطقه سبز میتواند هشداری مبنی بر اصلاح قیمتی باشد.

و زمانی که نمودار حرص و طمع در منطقه قرمز رنگ یا نزدیک به صفر باشد نشان دهنده ترس در بازار است که در چنین شرایطی دارندگان ارزهای دیجیتال به فروش غیرمنطقی ارزهای خود میپردازند و این حرکت معاملهگران باعث کاهش قیمت در ارزهای دیجیتال خواهد شد. چنین شرایطی را میتوان موقعیت خرید دانست و از آن برای کسب سود استفاده کرد.

بدین ترتیب نمودار حرص و طمع، احساسات معاملهگران در بازار را تجزیه و تحلیل میکند که میتوان از آن برای انجام معاملات استفاده نمود. و این عدد همان طور که گفته شد در قالب ساده 0 تا 100 بیان میشود در واقع به دلیل سادگی نمودار حرص و طمع، این نمودار و شاخص بین فعالان حوضه ارز دیجیتال بسیار مطرح و ترند است.

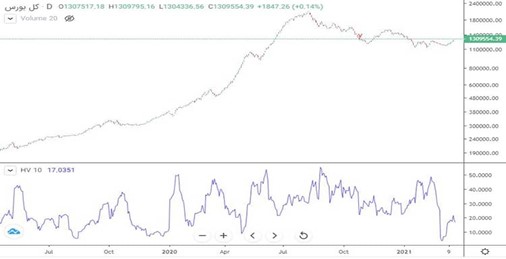

شاخص ترس و طمع در تریدینگ ویو و بازار بورس ایران

شاخص ترس و طمع در تریدینگ ویو توسط اندیکاتور Historical Volatility نمایش داده میشود. به طور مثال اگر این اندیکاتور را برای شاخص کل بورس ایران اجرا کنیم، نمودار شاخص ترس و طمع در تریدینگ ویو نشان میدهد که هنگامی که نمودار حرص و طمع در مقادیر پایینی قرار دارد شاخص کل بورس در منطقه اشباع فروش میباشد و قیمتها مناسب خرید هستند. و زمانی که این نمودار در مقادیر بالایی میباشد نشان دهنده بالا بودن قیمتها و آماده شدن بازار برای اصلاح است.

که به طور کل قوانین حاکم بر شاخص ترس و طمع جهانی در بازار بورس ایران نیز صدق میکند. هر چند در نقاطی از نمودار میتوان خلاف این موضوع را نیز مشاهده کرد که این موقعیت ها به تعدادی محدودی یافت میشوند.

منابع و عوامل موثر در میزان شاخص ترس و طمع

شاخص ترس و طمع در بازار ارزهای دجیتال بر اساس این 6 منبع مشخص میشود که هر کدام به میزان درصد مشخصی در این عدد تاثیر گذار است. دقت داشته باشید شاخص فعلی ترس و طمع بر اساس بیت کوین مشخص میشود.

نوسانات بیت کوین (25%):

در این فاکتور نوسانات فعلی بیت کوین مدنظر است که نوسانات فعلی را با میانگین نوسانات 30 و 90 روز گذشته بیت کوین مقایسه میکنند که هر چه میزان این نوسانات بیشتر باشد نشان دهنده ترس در بازار است.مومنتوم و حجم بازار (25%):

در این فاکتور حجم معاملات فعلی بیت کوین را با میانگین حجم معاملات 30 و 90 روز گذشته بیت کوین مقایسه میکنند. حجم بالای بیت کوین در روند صعودی نشان دهنده حرص بیش از حد در بازار است.رسانهها و شبکههای اجتماعی (15%):

این فاکتور با بررسی هشتگ ها و پست هایی که برای هر کوین در توییتر منتشر میشود و میزان بازخورد آن در شاخص ترس و طمع تاثیرگذار است (که اغلب بر اساس بیت کوین در نظر گرفته میشود). هر چه میزان این هشتگ ها و بازخورد ها بیشتر باشد باعث ایجاد تشویق به خرید کوین مورد توجه قرار گرفته میشود که زمینه ایجاد رفتاری حریصانه برای کوین مورد نظر را فراهم میکند.نظرسنجیها (15%):

با نظرسنجی هفتگی که از فعالین بازار صورت میگیرد نمایی کلی از احساسات معاملهگران نسبت به بازار را ارزیابی میکنند. (در نظر داشته باشید این فاکتور به طور موقت برای مدتی غیر فعال گردیده است و مقادیر آن بین فاکتورهای دیگر تقسیم شده است)گوگل ترند یا Google Trends (10%):

یکی از فاکتورهایی که تعیین کننده شاخص ترس و طمع در بازار است google trends است که با مشخص کردن افزایش جستجوها در رابطه با بیت کوین تاثیری در عدد شاخص ترس و طمع میگذارد. به طور مثال اگر جستجوی جمله bitcoin price manipulation که به معنی دستکاری قیمت بیت کوین میباشد افزایش یابد میتوان نتیجه گرفت که طبق این فاکتور ترس در بازار حاکم میباشد.دامیننس بیت کوین (10%):

دامیننس به معنی تسلط یا سلطه است. این فاکتور میزان تسلط یا سلطه بیت کوین بر بازار را اندازهگیری میکند. مثلا وقتی گفته میشود میزان دامیننس بیت کوین 60 درصد است یعنی 60 درصد کل بازار را بیت کوین تشکیل میدهد و 40 درصد ما بقی را سایر آلت کوین ها تشکیل میدهند. بالا بودن دامیننس بیت کوین به دلیل حس اعتماد و امنیت معاملهگران نسبت به بیت کوین نشان دهنده ترس در بازار است و پایین بودن آن نشان سرمایهگذاری بیشتر در آلت کوینها میباشد که میتوان نتیجه گرفت حرص و طمع در بازار رخنه کرده است.

احساسات دیگری که بر روی بازار تاثیرگذار هستند

6 منبع گفته شده مقادیری هستند که به صورت کلی بر شاخص ترس و طمع معاملهگران تاثیر میگذارند. احساست دیگری نیز وجود دارند که به صورت فردی بر روی معاملهگران تاثیر میگذارند، برخی از آنها عبارتند از:

خستگی:

خستگی احساسی است که باعث میشود معاملهگران به دلیل حجم پایین بازار و کندی حرکت روند، اغلب پوزیشن های معاملاتی خود را نیمه تمام رها کنند و به سراغ پوزیشن معاملاتی بعدی بروند.غرور و شروع هیجان:

این حالت و احساس معمولا زمانی اتفاق میافتد که معاملهگر در معاملات خود بسیار موفق ظاهر شده است که این امر سبب میشود تا معاملهگر احساس غرور و شکست ناپذیری ایجاد شود که همین امر سبب میشود تا معاملهگر پوزیشن های معاملاتی پرریسک تری را باز کند، که شاید همین عامل سبب وقوع ضرر بزرگی برای معاملهگر شود.ناامیدی و سرخوردگی:

این احساس زمانی در بازار اتفاق میافتد که بازار در حال رشد است اما معاملهگر از بازار جا مانده است و احساس میکند که نسبت به بازار و باز کردن پوزیشن های معاملاتی هیچ تسلطی ندارد.امید واهی:

این حالت نسبت به معاملهگرانی به وجود میآید که بدون تحلیل و بررسی پوزیشن معاملاتی را باز میکنند و انتظار این را دارند که معجزهای اتفاق بیفتد و امیدوارند معاملهای که بدون هیچگونه تحلیلی انجام شده است همراه با چاشنی شانس با سود همراه شود.نگرانی و استرس:

این مورد در موارد بسیاری اتفاق میافتد مثلا زمانی که معاملهگر با مبلغی وارد بازار شده است که تحمل ضرر کردن روی آن را ندارد.خبر محوری:

این حالت ممکن است هم برای افراد دارای علم نسبت به بازار و هم افراد بدون علم نسبت به بازار پیش بیاید. طبق این حالت پیشآمده فرد معاملهگر به معاملهگری خبر محور تبدیل میشود و تمام معاملات اعم از خرید و فروش خود را طبق اخبار پیشآمده انجام میدهد که همانطور که میدانید اغلب اخبار دیر به معاملهگران بازار میرسد و قبل از اینکه به بازار برسند تاثیر خود را بر بازار گذاشتهاند.

مزایای استفاده از شاخص ترس و طمع

بسیاری از متخصصان معتقد هستند که ترس و طمع موجب تاثیر بر ضمیر ناخودآگاه مغز میشود که نتیجه آن در بازار موجب انجام معاملات غیرمنطقی و غیرعقلانی میباشد. همین موضوع باعث میشود که تعدادی از افراد که از این موضوع آگاهی دارند با در نظر گرفتن شاخص ترس و طمع موقعیت های بازار مثل کف بازار و سقف بازار را شناسایی کنند و اقدام به خرید یا فروش نمایند. تاریخ نشان داده است که این کف ها و سقف ها در قیمت ها از اعتبار خوبی برخوردار هستند مانند زمانی که در ۲۷ شهریور ۱۳۸۷ (۱۷ سپتامبر ۲۰۰۸) شاخص S&P 500 پس از ورشکستگی بانک Lehman Brothers و نابودی شرکت بزرگ بیمه AIG، به کمترین میزان در سه سال گذشتهاش رسید؛ شاخص ترس و طمع نیز عدد ۱۲ (ترس شدید) را نشان داد و در مقابل، زمانی که در شهریور ۱۳۹۱ (سپتامبر ۲۰۱۲ میلادی) سهام جهانی پس از سومین تسهیل کمی Federal Reserve افزایش یافت، این شاخص به عدد ۹۰ نزدیک شد.

معایب شاخص ترس و طمع

همان طور که شاخص ترس طمع دارای محاسنی میباشد به گفته برخی متخصصان معایبی نیز دارد. نمونهای از معایب آن این است که، گاها گفته میشود شاخص ترس طمع به تنهایی مبنای خوبی برای شروع یک معامله نمیباشد و شاخص ترس طمع زمانی میتواند مبنای خوبی باشد که همراه با تحلیل فاندامنتال و تحلیل تکنیکال باشد. شاخص ترس و طمع که برگرفته از مجموع احساسات بازار میباشد تنها میتواند باعث تشخیص موقعیتهای خرید و فروش و باعث جلوگیری از وسوسه های معاملهگری شود.

برخی از منتقدین شاخص ترس و طمع نیز اعتقاد دارند در صورتی که شاخص ترس و طمع مبنای معاملات قرار گیرد، باعث میشود که معاملهگران بسیاری تشویق به معاملات مکرر در زمان کوتاه شوند که این عمل ضریب اشتباهات معاملهگر را بالا برده و میتواند نشان دهد که در طولانی مدت سود زیادی نصیب معاملهگر نمیشود یا به طور کل برآیند معاملات مساوی با ضرر میشود.

کلام آخر

در این مقاله به 0 تا 100 شاخص ترس و طمع که یکی از مهم ترین مباحث در آموزش ارز دیجیتال میباشد پرداخته شد. همان طور که در ابتدای مقاله گفته شد بسیاری از متخصصان این عقیده را دارند که احساسات محرک اصلی بازار میباشد پس نباید از اهمیت آن غافل شد و توجه و فراگیری آن میتواند تاثیر مستقیمی بر معاملات معاملهگران داشته باشد. همچنین باید در نظر داشت هر استراتژی که مبنای معاملات قرار میگیرد مانند احساسات بازار، تحلیل تکنیکال و… صد در صدی نیست و دارای خطا میباشد. تنها با ترکیب استراتژیها است که میتوان درصد خطای آنها را کم کرد و احتمال موفقیت را افزایش داد. به هر حال به طور کلی صرف نظر از استثناعات شاخص ترس و طمع مشخص میکند در صورتی که بازار در حالت ترس قرار داشته باشد موقعیت خرید و در صورتی که بازار در وضعیت طمع قرار داشته باشد موقعیت فروش میباشد.

شاخص ترس و طمع و موارد مربوط به آن یکی از اجزاء جدانشدنی بازار ارزهای دیجیتال میباشد که با مطالعه این مقاله از اهمیت آن باخبر شدهاید. به همین خاطر شاخص ترس و طمع در دورههای آموزشی ارز دیجیتال کالج تی بورس به صورت کامل آموزش داده میشود و با شرکت در این دوره میتوانید استراتژی خرید و فروش مربوط به آن را فرا بگیرید.

کالج تی بورس از وقتی که برای مطالعه این مقاله گذاشتید نهایت تشکر و سپاس را دارد.

موفق باشید.

مقالاتی که پیشنهاد میکنیم برای آموزش رایگان سرمایه گذاری مطالعه کنید

آیا می دانید کدام بازار مالی برای شما سودآورتر است؟

جهت دستیابی به جواب این سوال، در کارگاههای رایگان زیر شرکت کنید.

دیدگاهتان را بنویسید