استراتژی معاملاتی شکست جادویی

فهرست مطالب

تحلیل تکنیکال دارای ابزارهای بسیار زیادی است که میتوان آنها را به مواد غذایی بازار بورس اوراق بهادار مشابهت داد. میتوان از ترکیب چند ماده غذایی یک غذا درست کرد؛ اما هر ماده غذایی با هر ماده غذایی دیگری قابلترکیب نیست و ممکن است غذای بدمزهای را بسازند. در این مقاله در مورد ترکیبی از اندیکاتورها با عنوان “استراتژی جادویی” صحبت خواهیم کرد.

در تحلیل تکنیکال میتوان با ترکیب اندیکاتورها و سایر اصول تحلیل تکنیکال روشها و استراتژی هایی را ساخت؛ اما هر استراتژی قبل از اجرا باید موردبررسی و آزمون قرار بگیرد تا درصد بازدهی آن به دست آید. برخلاف اینکه اکثر تحلیلگران تکنیکال معتقدند همهچیز در قیمت لحاظ شده و نیازی به سایر تحلیل ها نیست؛ من اعتقاد دارم که باید در کنار تحلیل تکنیکال از تحلیل بنیادی، روانشناسی بازار و از همه مهمتر مدیریت سرمایه مناسبی استفاده کرد.

حتما بخوانید: آموزش اندیکاتور MACD در تحلیل تکنیکال

مقاله حاضر به توضیح استراتژیی بانام شکست جادویی میپردازد که از ترکیب سه اندیکاتور میانگین متحرک و اندیکاتور CCI استفاده میکند. سازندگان استراتژی شکست جادویی (Tim Thrush, Julie Laurin) هستند. من در این مقاله به آموزش گامبهگام استراتژی معاملاتی شکست جادویی میپردازم. حتماً قبل از استفاده، آن را در حالت مجازی یا با پول بسیار کم تست کنید. استراتژی شکست جادویی ذاتاً برای بازارهای جهانی ساختهشده اما میتوان از آن در بورس ایران نیز استفاده کرد امیدوارم که برایتان مفید باشد.

معرفی کلی استراتژی معاملاتی شکست جادویی

معرفی کلی استراتژی معاملاتی شکست جادویی

همواره دو رویکرد کلی در استراتژی های تکنیکال وجود دارد سیستمهای در کف که سعی میکنند کف قیمتی را بیابند و سیستمهای سطوح بالایی که در هنگام شکستن یک سطح سیگنال صادر میکنند.

این استراتژی را میتوان میان این دو دانست. به ادعای سازنده آن این استراتژی میتواند شکستها را قبل از رخ دادن پیشبینی کند تا بتوان قبل از سایرین از صدور سیگنال ورود مطلع شد. بنده بهشخصه برای مدت اندکی از آن در بازار فارکس استفاده کردم و نتایج در صورت وفاداری کامل به استراتژی تا حدی خوب بوده است. امیدوارم شما هم قبل از استفاده از آن استراتژی را کاملاً تست کنید.

در این استراتژی از سه اندیکاتور moving average استفاده میشود که در کنار هم روند کلی نمودار را به ما نشان میدهند و همچنین یک اسیلاتور به نام اسیلاتور CCI که صادر کنده نقطه ورود است.

اهداف و تارگت های خروج در این استراتژی از ابزار فیبوناچی استفاده میکند که از ابزارهای بسیار معتبر و پرکاربرد در تحلیل تکنیکال به شمار میرود.

حتما بخوانید: سیگنال خرید و فروش در سیستم معاملاتی POPULAR

آمادهسازی نمودار

ابتدا مسیر زیر را طی کنید:

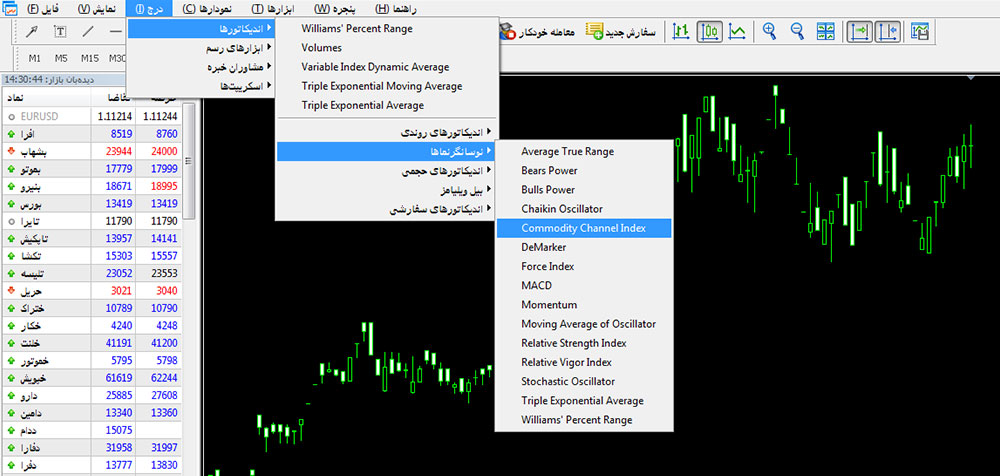

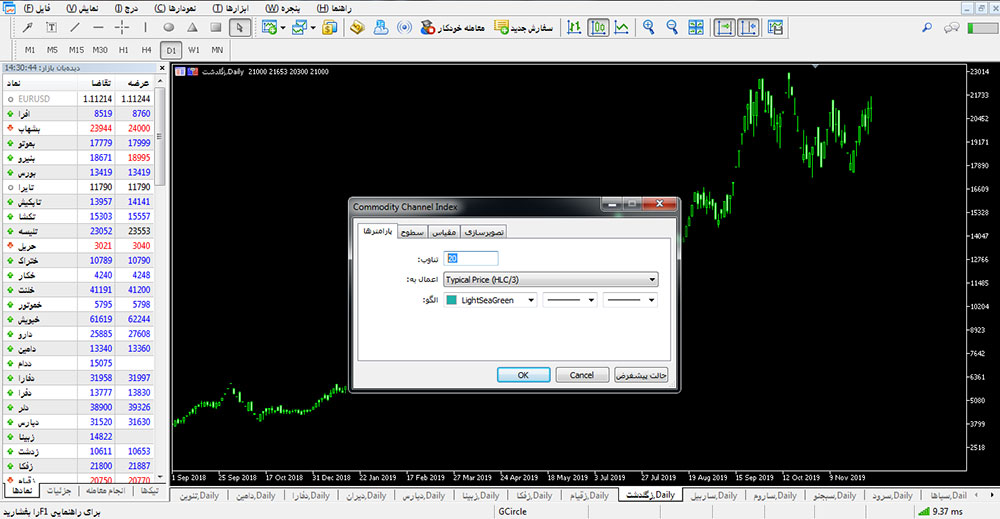

درج >> اندیکاتورها >> نوسانگر نماها >> Commodity Channel Index >> تناوب ۲۰

و سپس سه Moving Average به شکلهای زیر اضافه میکنیم.

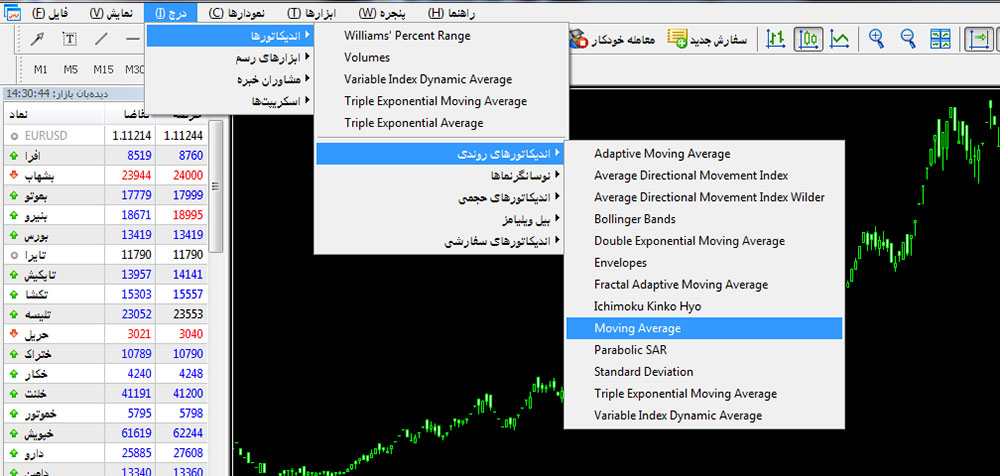

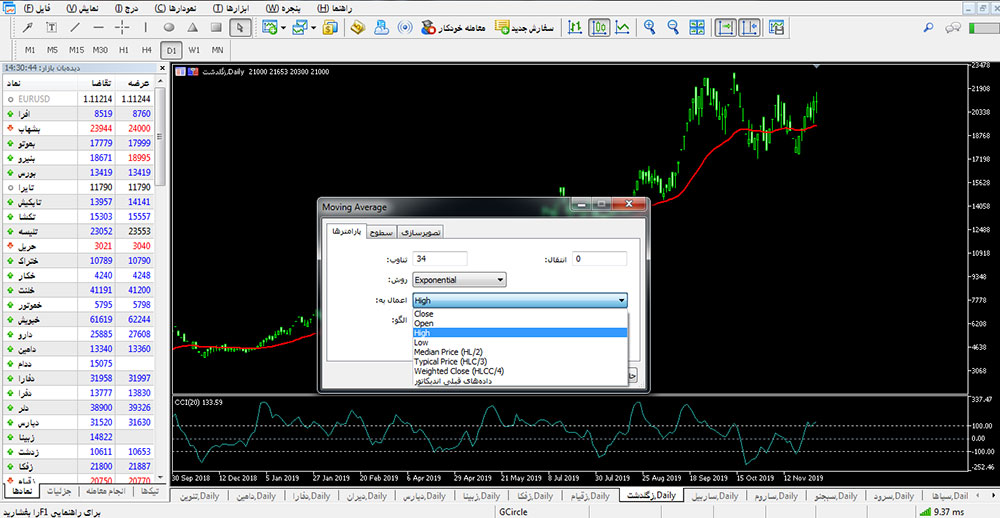

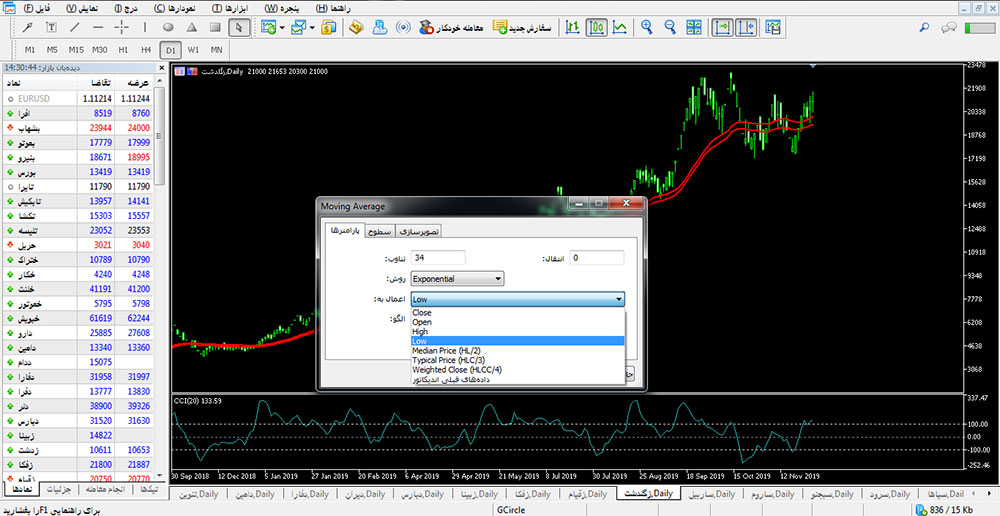

درج >> اندیکاتورها >> اندیکاتور های روندی >> EMA34 High, EMA34 Close, EMA34 Low) Moving Average)

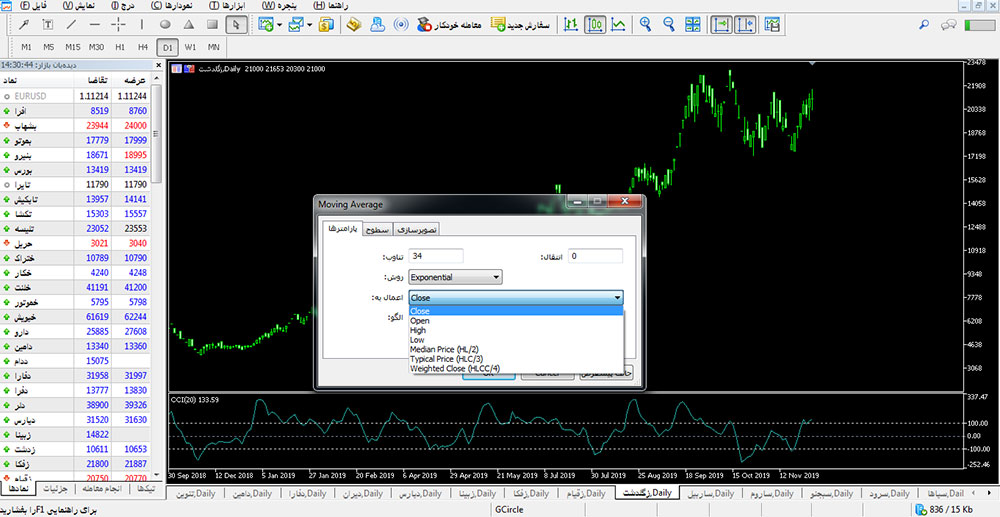

تناوب ۳۴، روش Exponential، اعمال به close

تناوب ۳۴، روش Exponential، اعمال به High

تناوب ۳۴، روش Exponential، اعمال به Low

نمونه چارت آمادهشده برای انجام معاملات:

۱- استراتژی ورود در استراتژی شکست جادویی

ازآنجاییکه در بازار ایران معاملات یکسویه هست ما فقط در جهت رشد قیمت میتوانیم سود کنیم. پس باید تنها موقعیتهای صعودی را برای خرید خود در نظر بگیریم.

برای تشخیص روند صعودی در این استراتژی از خطوط سهگانه moving average استفاده میکنیم. زمانی میتوانیم خرید کنیم که نمودار قیمت بالای خطهای مووینگ باشد.

حتما بخوانید: آموزش فیلترنویسی در سایت tsetmc

شرط اول ورود در استراتژی شکست جادویی: قرار گرفتن نمودار قیمت در بالای مووینگ

بعدازآن باید منتظر بمانیم تا قیمت خود را اصلاح کند و کندل ها وارد مووینگ ها بشوند. سپس هر زمان که رشد آغاز شد و کندل از مووینگ ها خارج شد باید منتظر شکسته شدن خط ۱۰۰ اسیلاتور CCI بمانیم.

هر زمان که این شکست اتفاق افتاده از کندل بعدی میتوانیم وارد معامله شویم. دقت داشته باشید که شکسته شدن خط صد در این استراتژی اهمیت بسیار بالایی دارد پس هرگز قبل از شکسته شدن آن وارد نشوید.

شرط دوم ورود در استراتژی شکست جادویی: عبور خط اسلاتور CCI از خط صد

موفقیت در هر استراتژی منوط به اجرای دقیق و موبهموی آن و آزمودنش قبل از خرید است. لذا سعی نکنید زودتر از استراتژی وارد شوید چراکه بازدهی که برای شما بعد از چندین معامله به دست میآید حقیقی نیست و نمیتوان آن را نتیجه استراتژی دانست چراکه شما نظرات شخصی خود را نیز با آن دخیل کردهاید.

حتما بخوانید: سرمایه گذاری کلاغی در بازار بورس

۲- استراتژی خروج در شکست جادویی

اما بعد از ورود به سهم نکته مهمتر خروج از آن است که در این سیستم خروج با استفاده از ابزار کاربردی فیبوناتچی اتفاق میافتد، در ادامه به آموزش نحوه گذاشتن حد سود با استفاده از این ابزار خواهم پرداخت. همانطور که مطلع هستید هر استراتژی هم موقعیتهای سودآور دارد و هم معاملات زیان ده. خروج ما یا در سود خواهد بود یا در ضرر که در ادامه هر دو آنها را توضیح خواهم داد.

بهطور مثال در معاملهای ورود در نقطه بالا انجامشده باشد. حال باید ببینیم که هدف قیمتی در این استراتژی چگونه تعیین میگردد و در صورت ریزش قیمت کجا باید از آن خارج شد.

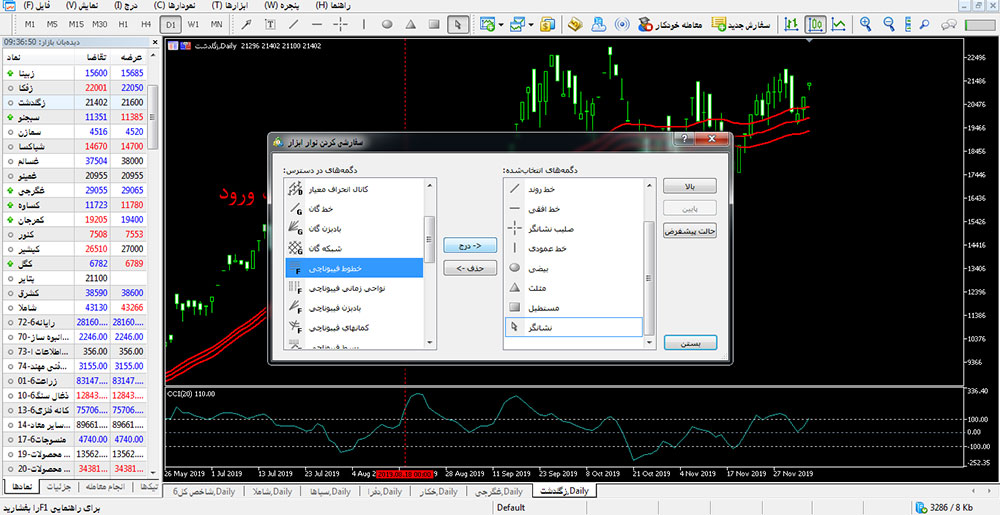

در بالا صفحه نوارابزار را ابتدا پیدا کنید.

روی نوارابزار راست کلیک کنید و گزینه سفارشی کردن را انتخاب نمایید.

در ابزارهای سمت چپ ابزار خطوط فیبوناتچی را انتخاب کنید و روی آن کلیک کنید. سپس گزینه درج را بزنید تا ابزار به نوارابزار شما اضافه گردد.

در پایان گزینه بستن را بزنید.

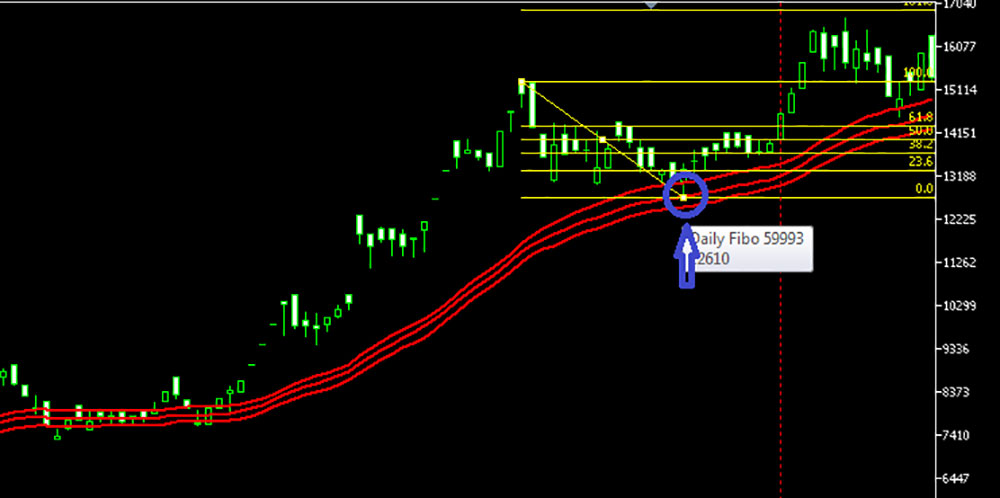

مشاهده میکنید که ابزار فیبوناتچی در منوی نوارابزار شما اضافه شد. روی ابزار فیبوناتچی کلیک کنید و آن را انتخاب نمایید. کلیک اول موس را روی قله یا همان پیوت سقف در نمودار بگذارید و کلیک را نگاهدارید.

و آن را تا پایین ترین نقطه کندل پیوت سقف بکشید.

روی خط مورب فیبوناتچی در حالت انتخاب راست کلیک کنید و گزینه ویژگیها را انتخاب نمایید.

حتما بخوانید: “رباتهای معاملهگر ؛ وسیلهای برای سود کردن بدون انجام هیچ کاری” آیا این جمله حقیقت دارد؟!

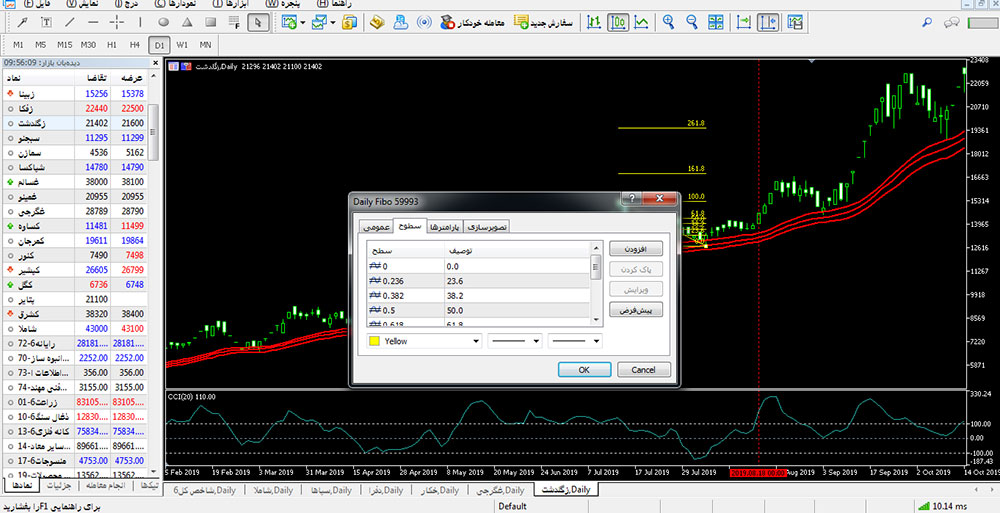

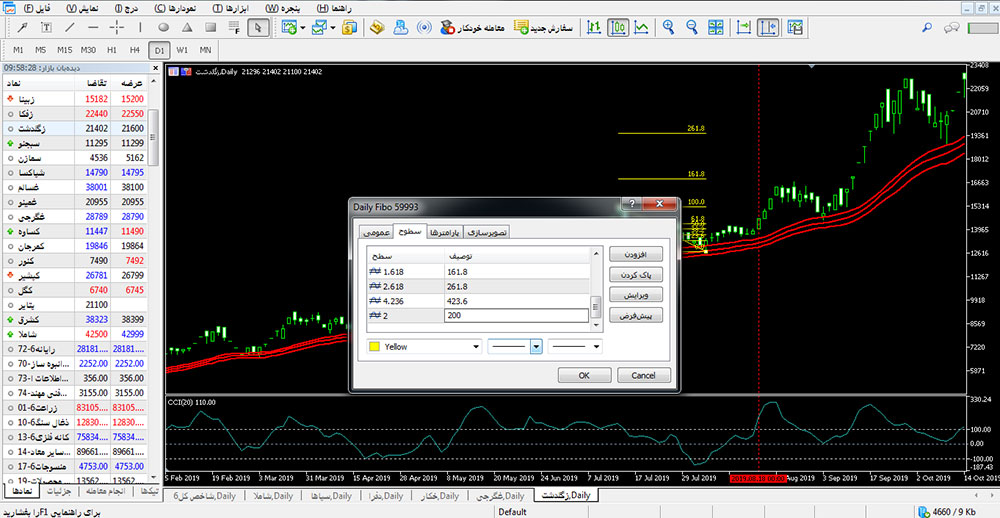

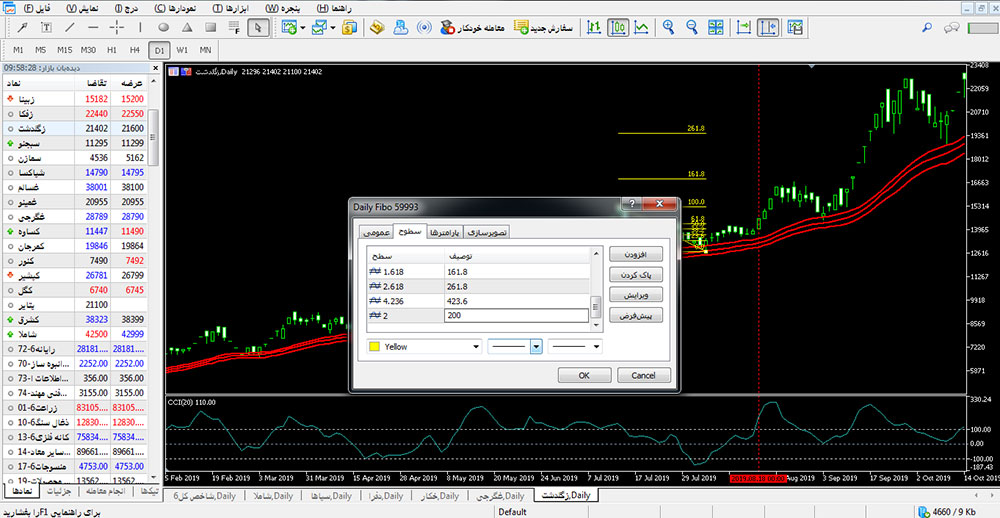

در قسمت ویژگیها روی سربرگ سطوح کلیک کنید.

روی گزینه افزودن کلیک کنید.

در سطح ایجادشده عدد ۲ و در بخش جلو آن عدد ۲۰۰ را بنویسید.

و در پایان ok را بزنید. مشاهده میکنید که به سطوح فیبوناتچی شما یک سطح بانام ۲۰۰ اضافه شد.

خروج در زیان:

چنان چه معامله شما شروع به ریزش کرد حد ضرر شما زیرخط صفر در صد فیبوناتچی خواهد بود.

خروج در سود:

در اینجا سطح ۱۶۱٫۸ فیبوناتچی را تارگت اول در نظر میگیریم به همین ترتیب سطح ۲۰۰ تارگت دوم و سطح ۲۶۱٫۸ را تارگت سوم در نظر میگیریم. در استراتژی هایی به این شکل که از چندین تارگت استفاده شده به نظر من بهتر است که خروج بلافاصله بعد از رسیدن به تارگت انجام نشود.

حتما بخوانید: کار تیمی در بورس

بهتر است پس از رسیدن به تارگت شماره یک سود خود را تا حدی سیو کنیم. یعنی زمانی که قیمت به محدود ۱۶۱٫۸ رسید و بهتر است از آن کمی هم عبور کند. حد ضرر یا همان نقطه خروج را به چند درصد زیرخط ۱۶۱٫۸ فیبو انتقال دهیم. زمانی که قیمت از سطح ۲۰۰ درصد فیبوناتچی گذشت نقطه خروج رو به زیر فیبو ۲۰۰ انتقال دهید. در صورت عبور میتوانید بهصورت درصدی سیو سود را انجام دهید.

سخن پایانی

اما در پایان باید گفت که هر استراتژی که نوشتهشده میتواند برای افرادی سودآور و برای سایرین نامناسب باشد. این موضوع را تنها با آزمودن میتوان فهمید. آزمایش با معاملات کاغذی و غیرواقعی یا با سرمایه بسیار کم موردنیاز است. چراکه اگر شما با سرمایه کم نتوانید آن را درست اجرا کنید و به سودآوری برسید بهاحتمال بسیار بالا در سرمایه زیاد هم نخواهید رسید. شرکت در دوره های آموزش بورس میتوان شروع خوبی برای معاملهگر شدن باشد. اما بدانید تنها یادگیری روشها و استراتژیها بهتنهایی کافی نیست. در کنار آموزش بورس باید با تلاش پشتکار مطالعه فراوان، تجربه نیز کسب کرد تا به حقیقت معاملهگری پی برد.

امیدوارم که این مقاله برای استفادهکنندگان و خوانندگان آن مفید باشد. در پایان میخواهم اگر از این استراتژی استفاده کردهاید یا بعدازاین استفاده کردید تجربیات خود را در استفاده از آن با ما نیز در میان بگذارید. موفق و پیروز باشید.

مقالاتی که پیشنهاد میکنیم برای آموزش رایگان سرمایه گذاری مطالعه کنید

6 دیدگاه

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

سلام

عالی بود آقای سعید

سلام اقا سعید عالی بود ببخشید کلاس حضوری آموزش تکنیکال شما ندارید؟

سلام ممنون از شما دوست عزیز، لطف دارید.

خیر کلاس جدا ندارم و کلاس های ما در قالب دوره معامله گر حرفه ای به صورت پکیج کامل (تحلیل بنیادی، تحلیل تکنیکال، مدیریت سرمایه، رفتارشناسی سهام و روانشناسی بازار) برگزار میشه که متاسفانه دوره های حضوری در حال حاضر به دلیل ویروس کرونا کنسل شده است و فعلا فقط دوره آنلاین داریم. برای شرکت در دوره آموزش بورس نام و شهر خود را به شماره ۰۹۱۵۲۰۲۲۹۰۵ ارسال کنید تا با شما تماس بگیریم.

سلام خیلی عالی بود

فقط یک سوال اینکه چرا تناوب اندیکاتور سی سی آی رو ۲۰ تعیین کردین ؟؟

سلام لطفا نوع تنظیمات رو برای استفاده در چارتهای تحت وب مثل رهاورد۳۶۵ هم بفرمایید.

سلام جناب وحید سعید

این روش جادویی که فرمودید در بورس ایران واقعا جواب میده دمتون گرم . فقط یک سوال اینکه وقتی cci از منفی۱۰۰ به بالا نفوذ میکنه و قیمت زیر مویینگ ۳۴ روزه هست نمیشه با این روش سود گرفت؟ موقعی که cci بین ۱۰۰- تا۱۰۰+ هست چگونه تحلیل میکنید و سیگنال میگیریدشرایط اون را هم بفرمایید ممنون